百年美股:一部经济史

2017-12-04 21:30 7561

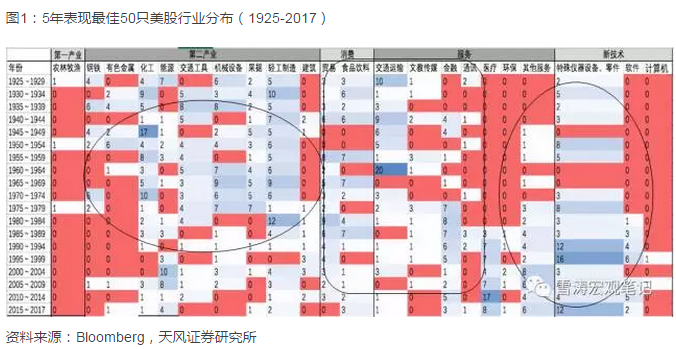

百年美股,既是一部金融史,也是一部产业史和经济史。美国作为成功案例,在产业变迁上给予中国一定的确定性参照;但历史的车轮不断向前滚动,全盘照搬无异于刻舟求剑,机会在于拥抱趋势和未来。

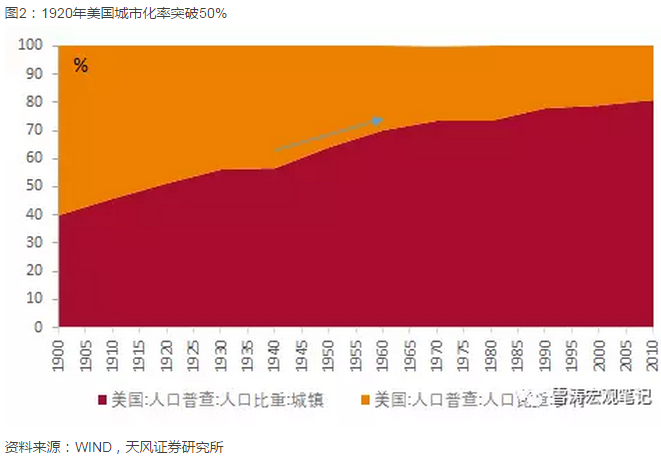

第一阶段:1920–1950(一战后到二战后)城市化&工业化带来的基建大时代

1920年,美国城市人口占比突破50%,城市化进入加速阶段。

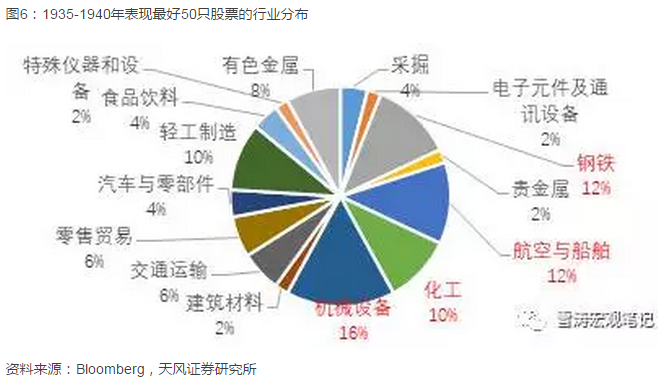

工业化与城市化同步,一战后美国推动了第二次工业革命,电气化在各个行业广泛应用。汽车、化工化纤、机械、轻工制造等行业在一战后出现大量投资机会。加上美国在一二战中从欧洲各国经济和军事上获得的巨额订单,1920-1950年美国工业股表现突出。

1928年,柯立芝总统在国会发表国情咨文:“美国从未遇到比现在更加鼓舞人的繁荣。在国内,人民安居乐业,在国际,和平是主流”。对美国来说,一战后的时光是幸福的。

繁荣的另一面是泡沫,股市和楼市泡沫的破灭最终带来了1929年历史性的大危机。大危机后,美国开始了艰难的自我救赎。1929年开始,美国进入通货紧缩期,债务人的负担不断加重,债权人也连带着被破产。信奉自由资本主义的胡佛政府似乎无力改变大家既不愿借钱又不敢花钱的困境。

1933年,罗斯福临危受命,开始了凯恩斯主义实验。美国政府部门对经济的干预日趋加强,政府部门消费和投资在经济中所占的比重不断上升。从1951年开始,政府部门的消费和投资在GDP中的占比一直保持在20%以上,到1968年占比达到24%。

从大萧条到二战,表现最好的股票集中与基建相关的重工业股(钢铁、机械、航空船舶、化工)。

第二阶段:1950–1970(二战后-越战)工业化2.0+全球化1.0时代

二战前,英国号称日不落帝国,法国是欧洲大陆第一强国,德国号称要挑战全世界,苏联号称要解放全世界;二战后,全球经济萧条,只剩一下富人。美国完整保留了所有工业体系,经济排名世界第一,黄金储备占全球60%,工业总量占资本主义世界60%。

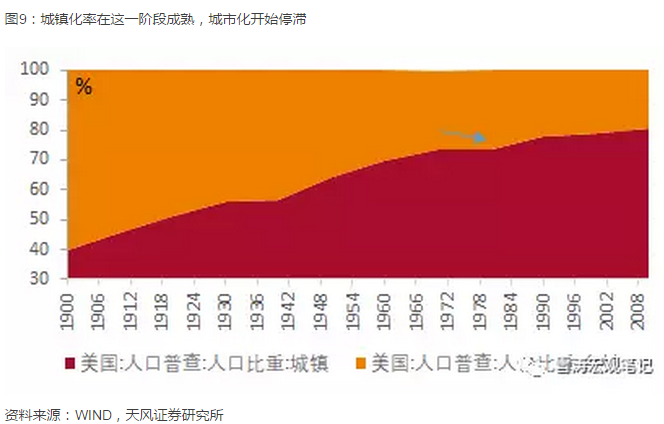

二战后,欧洲复兴的马歇尔计划带领世界经济进入全球化1.0时代。1960年,美国城市人口占比突破70%,城市化带动的工业化1.0(大基建时代)结束,工业自动化带动的工业化2.0(自动化时代)开始蓬勃发展。

二战后的美国GDP波动率表现出十年一次的周期性波动,对应了十年一次的产业变迁。1950-1955年是电子、有色和交通运输,1955-1960年是电子、化工和汽车零部件,1960-1965年是交通运输和机械,1965-1970年是机械、化工和轻工制造。而基建相关的重工业股(钢铁、机械、航空船舶、化工)在二战后占比明显下降。

美国城市化率在1960年达到70%,美国城市化在1970年左右进入平台期。同时,工业产出占比GDP开始下降。尼克松当选美国总统后,停止了其前任约翰逊政府推行的“伟大社会政策”,开始转向“新联邦主义”改革,削减政府开支,转向平衡财政。

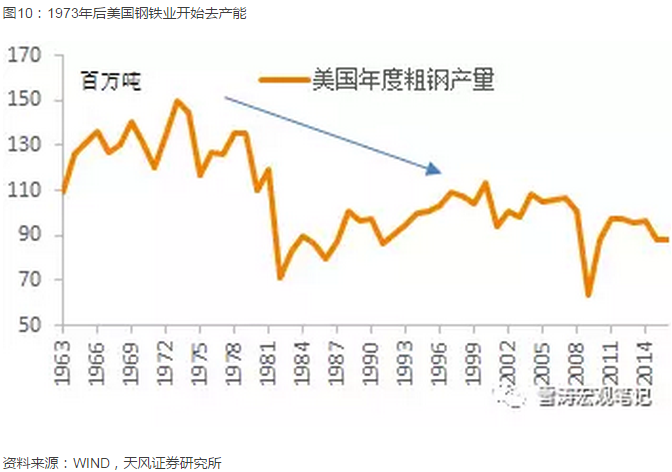

城市化进入平台期后,基建需求逐渐饱和。钢铁业在1960年代后期开始产能过剩,产量在1973年达到高点后开始了长达10年的去产能。

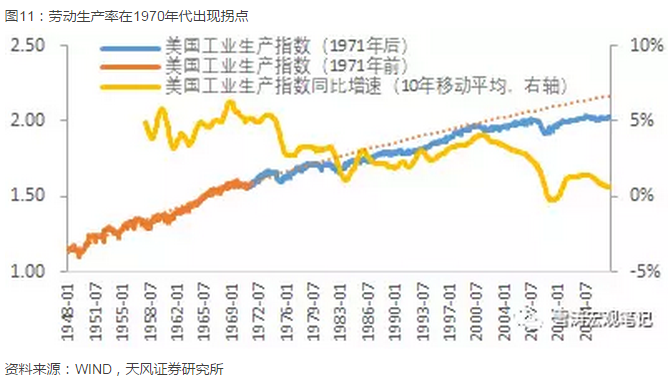

劳动生产率在1970年代到达顶峰,之后趋势性下降。传统工业投资的回报率也趋势性下降。伴随着1969-1970年经济危机的爆发,美国经济高速增长的“黄金年代”也宣告终结。

过渡阶段:1970–1980(滞胀)不破不立,寻找新的经济引擎

“萧条的唯一原因就是繁荣”——朱格拉

二战后的美国以全球6%的人口消费了全球30%的石油。在廉价能源的支撑下,高耗能产业推动了美国重资产型工业股(汽车、化工、机械、交运)的繁荣。然而,这种高耗能重资产发展模式的背后,是债务滚动、资产泡沫和能源敏感。

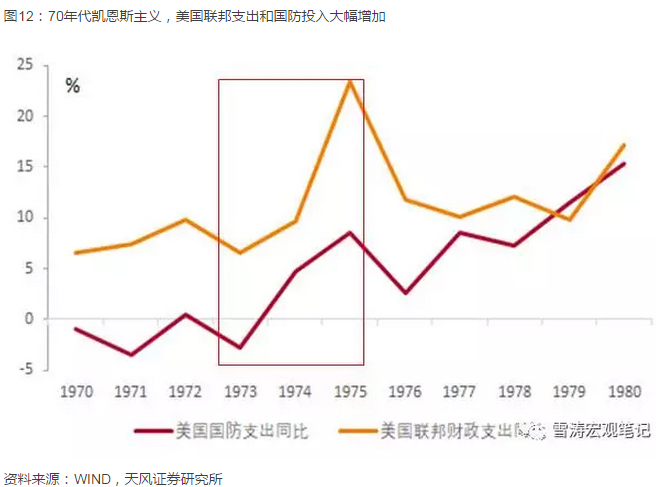

1973年中东石油危机给美国输入了“滞胀”。通胀和失业率连连走高,尼克松首先想到的是30年代治理危机的经验——加大财政支出、扩大投资、刺激经济。从1965年到1973年,联邦支出从1199亿美元猛增到2604亿元;国防经费从492亿美元增加到771亿美元。但是这一次,凯恩斯主义失效了。高物价、高失业率和经济不景气维持了将近十年。

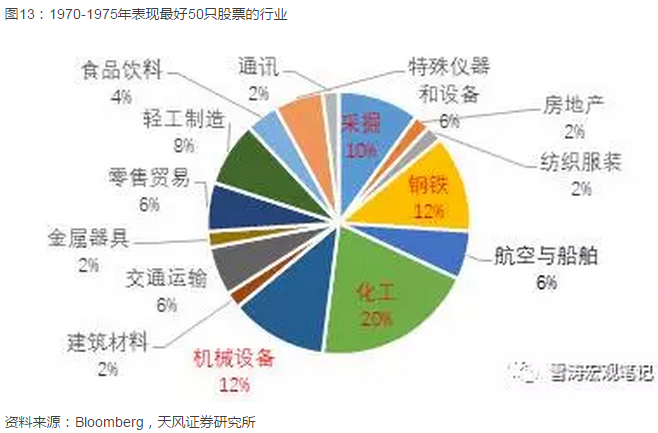

滞胀期间,股债双杀。除了受益于油价上涨的上游寡头,美股在1970-1975年间整体表现不佳。表现最好的股票集中在偏上游的化工、钢铁、采掘、机械。

危机,也是机会。滞胀的根本原因是美国旧经济的产业结构无法提升劳动生产率。不破不立的艰难世事中,新经济的机会正在孕育。1970年代中后期,美国研发投入开始大幅上升,为之后的科技股牛市埋下伏笔。

第三阶段:1980-1990 消费服务大时代

二战后,美国第二产业的成熟发展……

I) 提升了工作效率,第二产业释放了大量劳动力到第三产业。

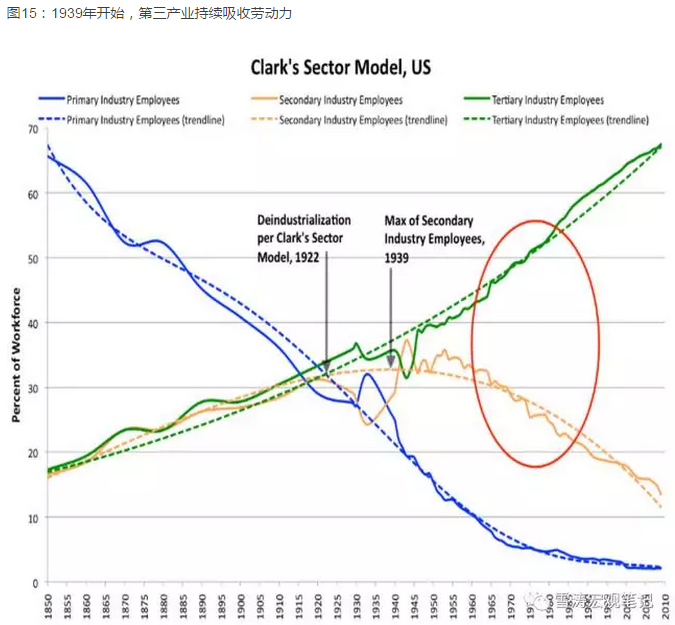

1960年之前,美国劳动力主要是从第一产业(蓝线)转移至第二(黄线)和第三(绿线)产业;1960年后,第一产业劳动人口下降趋缓,第二产业劳动人口加速下降,释放的劳动力加速进入第三产业。

II) 技术进步提高了生产效率和收入水平,带来了生活品质的提升和消费力的升级。

III) 低劳动生产率/高劳动密集型产业转移到亚洲、墨西哥、南美,留下高劳动生产率产业。

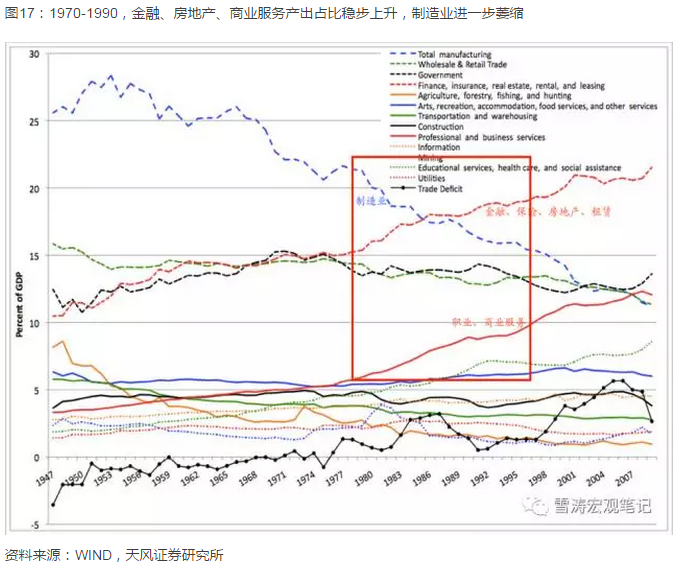

1970-1990年,金融、房地产、商业服务的产出占比稳步上升,制造业占比进一步萎缩。

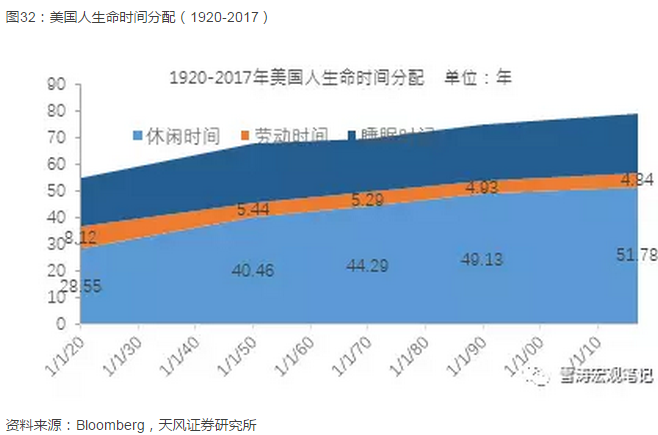

IV) 劳动效率的提升带来了工作时间的缩短和休闲时间的延长。

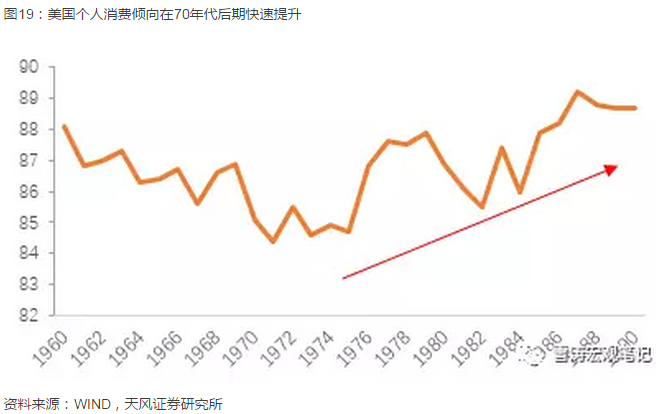

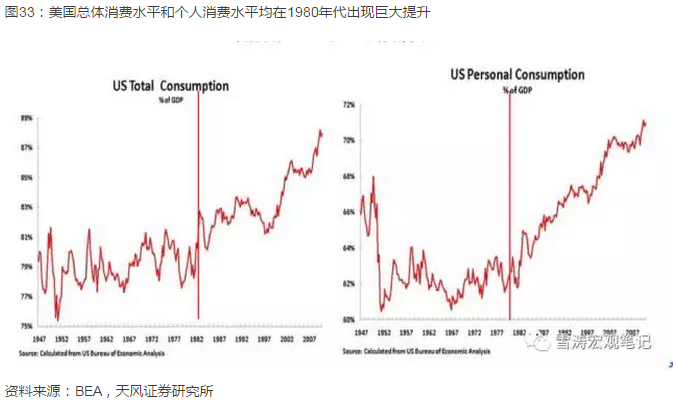

1970年代后期开始,美国个人消费倾向快速上升。70年代,美国人每100美元收入平均消费85美元;80年代,每100美元收入平均消费接近90美元。

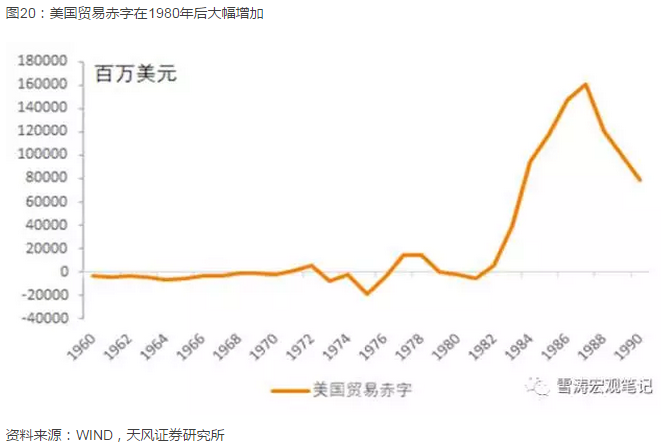

1980年代,收入上升和消费倾向的提升带来了美国消费的大时代。美国消费的增加伴随着美国贸易赤字的增加。1980年开始,借贷消费的习惯从美国人拓展到了整个国家,贸易赤字从1982年开始大幅增加。1980年代也是美国贸易赤字的大时代。

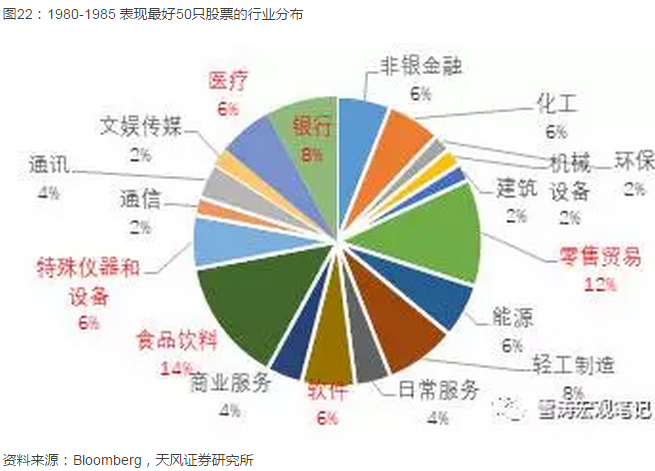

1980年代是消费品和服务业共同的大时代。消费(食品饮料、零售)和服务(文化传媒、医疗、非银金融、银行)均表现出色。80年代401K的出现给美股提供了适合牛市的配置资金。同期,非银金融股也表现出色。

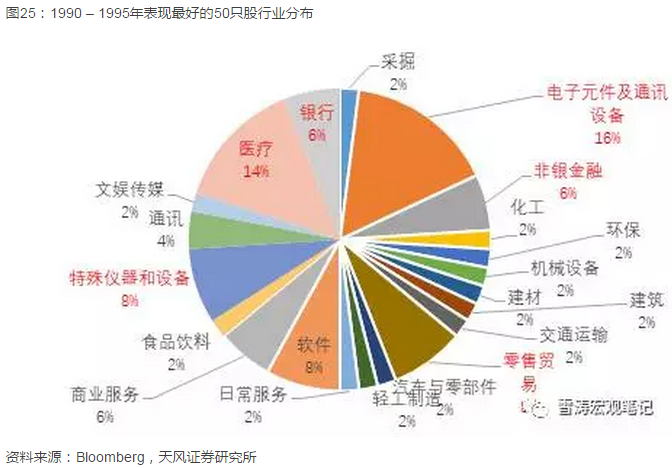

1980年代中后期,随着个人计算机成本的下降,软件行业以及以此为基础的半导体仪器设备开始显山露水。微软是这个时代的最成功和最有影响力的代表性公司,其他的代表性科技公司包括Adobe、Autodesk、Corel、Intuit和Novell。80年代中后期,在技术积累推动的下,生物医药股的表现也大大优于大盘。

第四阶段:1990 –2000,PC时代和互联网泡沫

从1947年半导体问世,1959年集成电路技术商用化,1965年运算放大器被发明,1970年英特尔推出记忆体芯片和微处理器,1973年互联网发明,到1981年个人计算机真正走入大众生活,信息技术终于从成长进入到成熟,人类进入到了信息时代。

以半导体为基础的电子信息化革命将人类的活动痕迹转化为电子信息,对信息的分析、计算部分代替了人脑的功能。在信息技术的驱动下,1980年代后期美国劳动生产率重新提升。美国经济的效率提升也反映在了资本市场的股票表现上:1985-2000年,围绕着电子信息的储存、计算、传输诞生了许多牛股。

1990年代,个人计算机迅速普及,逐渐成为人们生活和工作的必需消费品,催生了从计算机硬件到软件、从单机到网络的巨大市场需求,成就了一批以提供计算机及网络软硬件设施的科技企业,如思科、戴尔、微软及英特尔等。

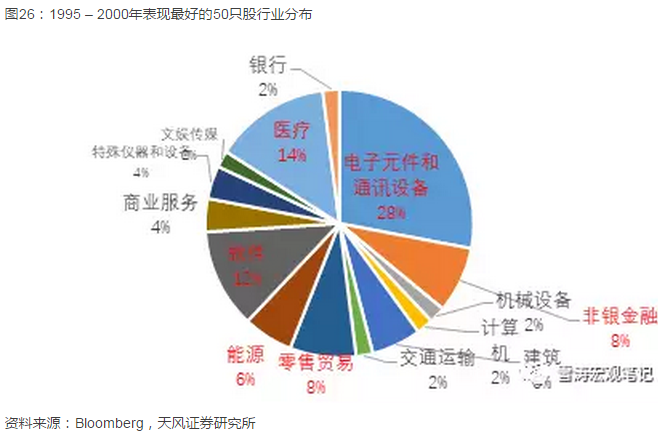

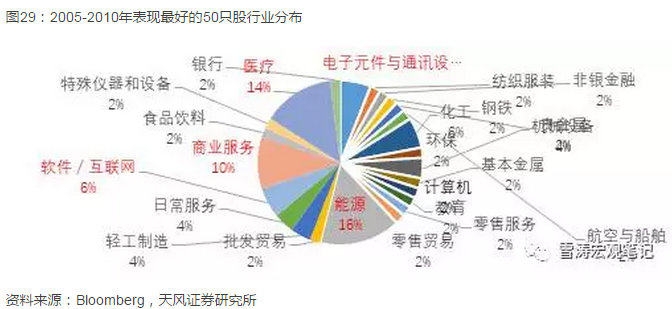

1995-2000年,除了IT股(软件、互联网、电子元件、通讯设备)的崛起,上一阶段的医疗、泛金融业、零售贸易表现也持续强势。但最强劲的还是IT股。

1996年,纳斯达克破千点。1999年,纳斯达克上涨了90%。2000年,纳斯达克创5048点新高,先后5000多家企业上市,这是一个“互联网”的时代。这一次,繁荣的背后又是泡沫,新经济不是dot-com或在名字前面加上e。大浪淘沙始见金,科网泡沫破灭后,一批科技企业真正成熟起来。

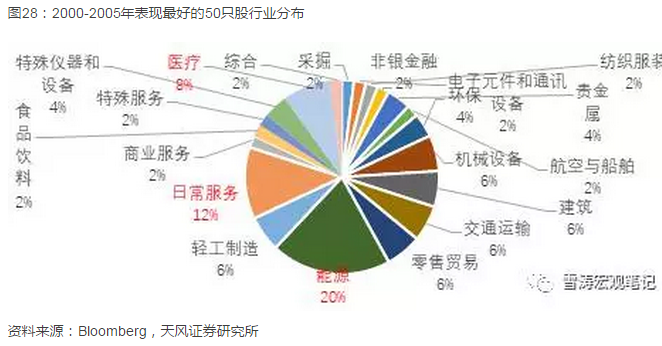

第五阶段:2000–2010 科网泡沫破灭和能源股牛市

2000年科网泡沫破灭后,市场归于理性。市场亮点从发达国家高新技术的发展转向以中国为首的新兴国家剧增的能源需求。1993年,中国已成为石油净进口国,进口量为3661万吨。1995年,中国成为世界第三大石油消费国。所以,从2000年到2008年,能源股的表现都非常夺目。

此外,稳定的需求依然引领医疗和商业服务板块持续跑赢大盘。值得注意的是表现出色的商业服务公司业务范畴从90年代的针对企业的线下咨询、数据处理,变为针对个人的互联网垂直领域电子商务服务,如Google、Ebay等。

2005年后,由于互联网在全球范围内的普及和Web2.0时代的到来,无论是企业还是个人都通过网络获取或是传送信息,并逐渐将网络应用作为企业经营和个人生活工作中不可或缺的工具。IT企业中率先找到盈利模式的公司脱颖而出:EBIX、Salesforce均是针对企业提供按需服务的软家公司,BAIDU则是通过广告收入变现其搜索能力的中国互联网公司。

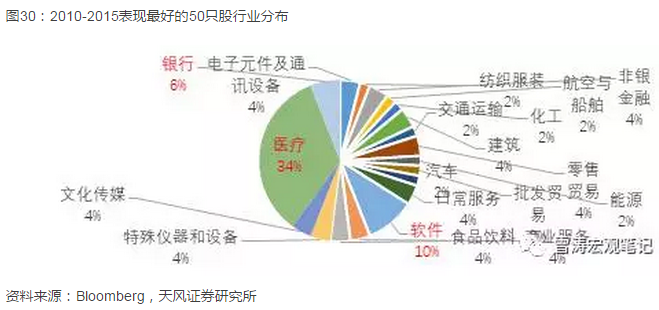

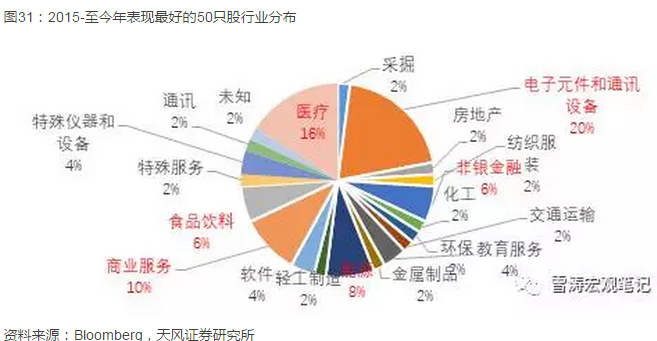

第六阶段:未来的趋势(2010-至今)

2010年至今,受益于信息电子化的深入发展,软件和互联网以及作为其基础的电子元器件的表现持续优异。PC和手机合为智能手机,大大延伸了机器和人的关系。以苹果产业链为代表的电子元件和通讯设备成为过去10年的风口行业之一。过去10年生物技术不断突破瓶颈,医疗科技成为另一个风口行业。能源行业随油价反弹出现个别机会,页岩油和新能源公司在能源板块中异军突起。

历史的必然路径:“制造-消费-科技-新制造”背后的逻辑

英国经济学家保罗·麦基里认为“一种建立在互联网和新材料、新能源相结合基础上的工业革命即将到来,它以制造业数字化为核心”。从化石能源时代到数据时代,计算成为生产力,数据成为生产资料,互联网成为生产关系。

展望未来,人类的活动轨迹会进一步信息化。以数据为生产资料的互联网企业打破传统企业组织的规模效应约束,仍大有可为。医疗和金融服务始终是人恒定的需求,只会被互联网改造,不会被替代。能源板块的趋势可能从化石能源转向新能源和新材料。

产业变迁的驱动力是技术进步,技术进步的驱动力是生产效率提升,生产效率提升的驱动力是解放人的工作时间,增加人的娱乐时间和寿命。人类必然向过得更好的方向发展:提升效率,享受休闲,延长寿命。1920年至今,美国人的休闲时间一直在增加,劳动时间一直在缩短。

投资和消费的关系此消彼长。当新技术进入爆发期,投资回报率高,个人倾向于投资,压抑消费,企业倾向于资本投入,压抑股利分红和回购。而当技术逐渐过时,市场饱和,投资的边际效益降低,投资未来不如消费当下,成全了消费股的牛市。

1920-1950年的工业1.0(大基建重工业),1950-1970年的工业2.0(工业自动化),1980-至今的工业3.0(电子信息技术),未来的大数据+人工智能的工业4.0(数据信息技术),都是当时的前沿技术和新经济产业。

旧经济产业的投资机会来自于存量替代(新能源汽车只是革石油的命)和产业转移后新兴经济体的脉冲需求。而新经济产业的投资机会可以横跨数十年,先是从0到1的概念崛起,然后是从1到10的基础设施铺设。

新旧经济更迭的间隙(1970-1990),早期新经济产业的体量和技术成熟度还不足以支持大规模投资,这段产业更替的真空期即是生产效率放缓的时期,也是被压抑的消费崛起的时期。技术和消费,是两个永恒的投资主题。

风险提示:产业趋势难以预测。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群

1. 邓晓峰解密13年投资经:投资的赛场比拼的是学习能力

2. 现金贷行业的模式与风控全解析

3. 一文掌握上市公司信用贷业务的操作

4. 一文读懂医药行业投资规律(好文建议收藏!)

5. 李迅雷:未来哪些省份将获更多基础设施投资

6. PPP新规全面解读

7. 非标之惑:大资管分析之二

8. 最全版关于顺丰借壳上市完整操作方案详解(非常透彻!)

9. 一文读懂资管新规:这些点与你我息息相关

10. 早期投资已死,中后期投资市场大跃进