瑞幸总共烧掉多少钱,创始人赚了多少钱?我打开招股书帮大家捋一捋

2020-04-20 16:39 6797

瑞幸这两年一共融资170亿,一场暴雷埋掉倒霉蛋投资人近100亿,几个“攒局者”却赚了70亿,谁蠢谁坏?

资本造妖,唯快不破。

陆正耀深谙此道。

一路狂奔,

“迅速融钱——迅速IPO——一过6个月锁定期,放利好拉高股价——最终迅速套现走人”,

这条玩票式的“陆氏套现流水线”,曾成功协助陆正耀和他的一些私募投资人在短短9个月内从神州租车套现了16亿美元。

在瑞幸咖啡身上,同样的套路,造妖节奏甚至比神舟租车更快快快,

1年内融资7.4亿美元,成立1年半IPO,解禁当月开始拉抬股价,解禁的第3个月“铁三角”开始套现离场……

只不过是,离场尚未毕,便遭做空机构棒打截胡。

大厦瞬间将倾。

今天,本着一颗科学吃瓜的心态,我认真的算了算这笔账:

瑞幸从诞生至崩盘一共融了多少资,有哪些非蠢即坏或聪明的投资人参局,有多少资金在崩盘前已侥幸逃窜?又有多少资金被深埋地府?

1

IPO前股权募资

7.54亿美元

被称是神州系“哥几个攒了一个局”,瑞幸诞生了。

快速募资,催肥,也是瑞幸诞生至IPO阶段的主要任务。

这一阶段,仅短短1年时间,瑞幸便经过五轮融资,合计募集7.54亿美元。

2018年6月,天使轮:1.899亿美元

2018年6月,A轮:2亿美元。瑞幸投后估值10亿美元

2018年11月,B轮:2.05亿美元。瑞幸投后估值22亿美元

2019年4月,B+轮:1.5亿美元。瑞幸投后估值29亿美元

2019年4月,行使认股权:893.63万美元。

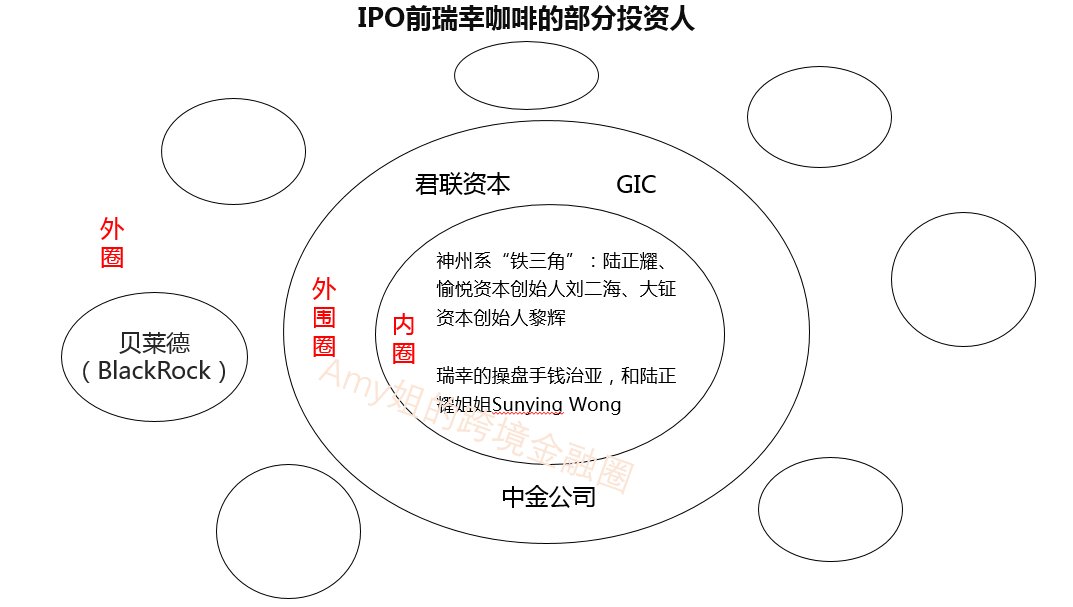

△图:Amy姐的跨境金融圈对瑞幸投资人的分类

“内圈”投资人

投资人的最“内圈”,

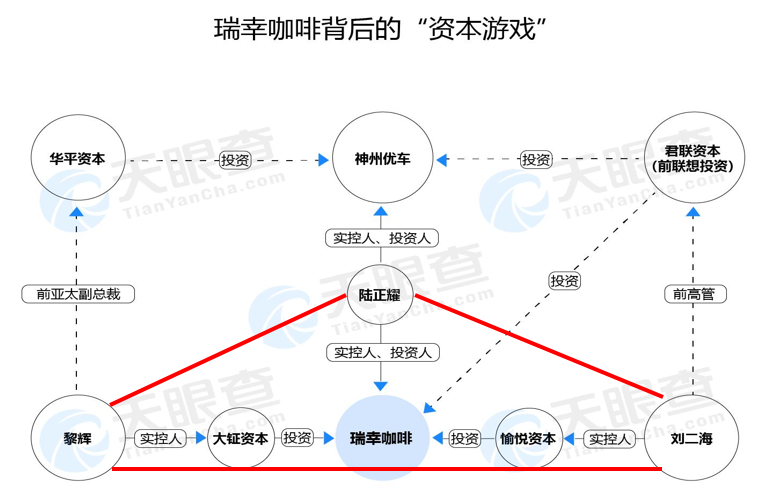

一是被外界所熟知的神州系“铁三角”,神州系创始人陆正耀、愉悦资本创始人刘二海、大钲资本创始人黎辉组成,其中陆正耀为瑞幸背后的实控人。

一起挣过钱,相互救过场,可以如此简单概括这三人的关系。

△图:瑞幸的“铁三角”

以及陆正耀的老部下——瑞幸的操盘手钱治亚,和陆正耀的密切关系人——姐姐Sunying Wong。

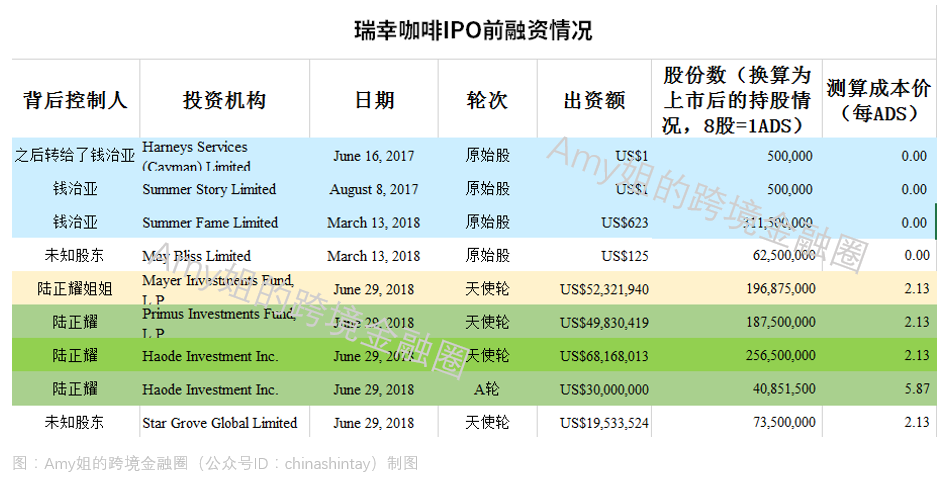

在出资方面,

1、钱治亚持原始股,几乎是0出资。

2、陆正耀共出资1.48亿美元,持天使股和A系列优先股。

3、陆正耀的姐姐出资5,232万美元,持天使股。

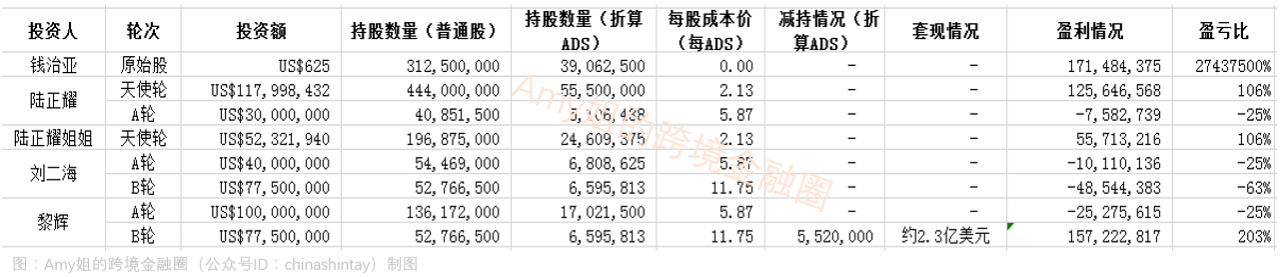

△图:瑞幸融资情况(1)

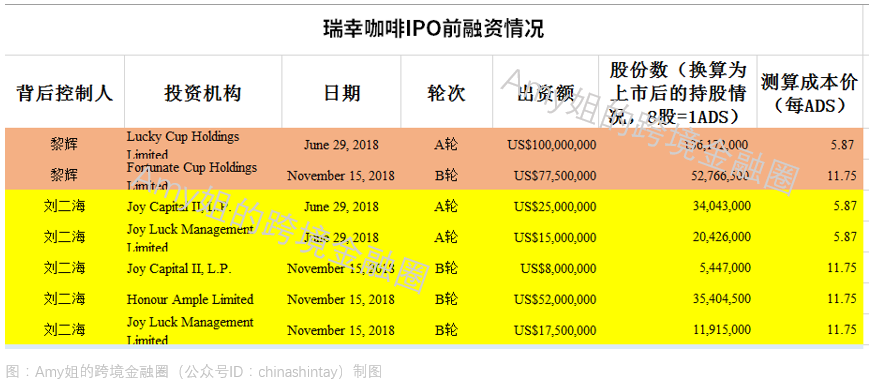

4、“铁三角”的另两角黎辉和刘二海,都是打满了瑞幸的AB轮场。

其中黎辉共出资1.775亿美元,持A系列优先股和B系列优先股;刘二海共出资1.175亿美元,持A系列优先股和B系列优先股。

黎辉出资1.775亿美元,其中通过Lucky Cup Holdings Limited参与A轮投资1亿美元, 通过Fortunate Cup Holdings Limited参与B轮投资7,750万美元。

刘二海出资1.175亿美元,其中通过Joy Capital II, L.P. 和Joy Luck Management Limited参与A轮投资4,000万美元,通过Joy Capital II, L.P. 、Joy Luck Management Limited和Honour Ample Limited参与B轮投资7,750万美元

△图:瑞幸融资情况(2)

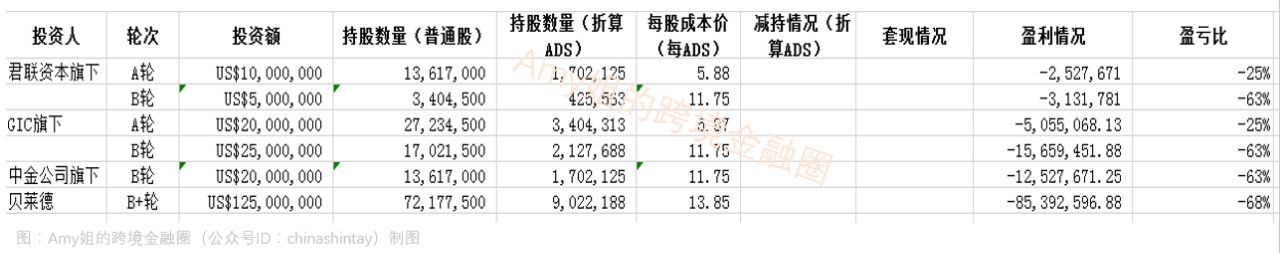

“外围圈”投资人

“内圈”真金白银地撒币催肥瑞幸,

与此同时,或许是这个快速退出的故事太动听,以此也吸来了“外围圈”投资人的青睐。

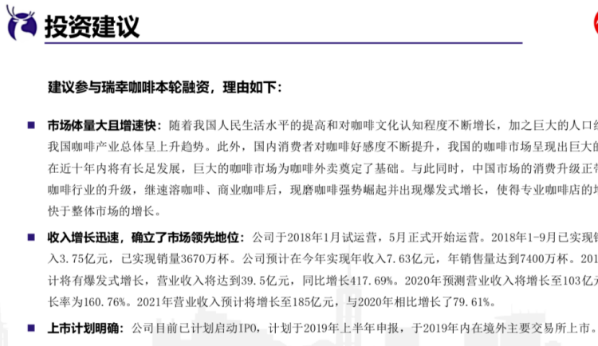

在网传的瑞幸B轮融资前的一份商业计划书称,这一投资项目最大的亮点之一,就是能够快速退出,“上市计划明确”。

2019年完成海外上市,6个月解禁后便可退出。确实够吸引人。

△图:网传瑞幸商业计划书

“外围圈”有君联资本,刘二海的前东家;新加坡政府投资公司(GIC),据传是大钲资本的LP;以及中金公司,瑞幸的上市保荐商之一。

其中:

1、君联资本通过Galaxy Shine Limited共出资1,500万美元,其中A轮出资1,000万美元,B轮出资500万美元。持A系列优先股和B系列优先股。

2、GIC通过Carob Investment Pte Ltd. 共出资4,500万美元,其中A轮出资2,000万美元,B轮出资2500万美元。持A系列优先股和B系列优先股。

3、中金公司通过Blue Fortune Limited出资2,000万美元参投B轮,持B系列优先股。

△图:瑞幸融资情况(3)

有天使和AB轮的这5.9亿美元资本助力,瑞幸一路狂奔。

2017年10月,瑞幸第一家luckin coffee在银河SOHO开业。

截至2019年3月31日,瑞幸开店数量已达2,370家,平均每天开6家店。

△图:瑞幸咖啡扩张情况

“外圈”投资人

递交招股说明书的前夜,2019年4月,

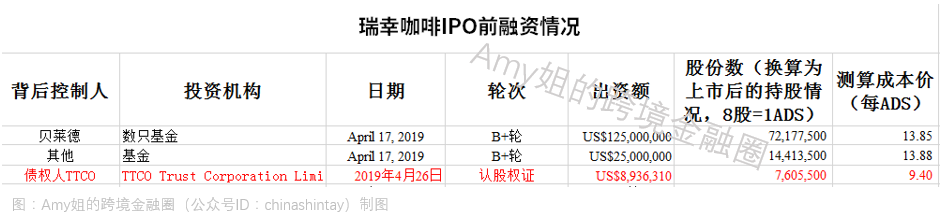

瑞幸迎来了IPO前最后一波B+轮投资人,以及瑞幸的债权人TTCO(西藏信托)行使认股权的投资额893.63万美元。

△图:瑞幸融资情况(4)

其中,B+轮是由贝莱德(数只基金)领投1.25亿美元,瑞幸本轮共募资1.5亿美元,投后估值29亿美元。B+投资人持有B-1系列优先股。

△图:瑞幸B+轮投资人(部分)

贝莱德(BlackRock),这家投资了星巴克的长线基金,被认为是全世界最懂咖啡的机构。

贝莱德的入局,大批报道将此描述成“星巴克大股东投资瑞幸”。这或为瑞幸IPO和之后的募资起了重要的作用。

△图:事实上,投资星巴克的,是贝莱德旗下的指数基金。而投资瑞幸的,是贝莱德旗下的数只私募基金。这是两个不同团队的独立决策。

2

IPO融资

6.95亿美元

在内外圈加持下,没人能阻挡瑞幸的快。

2019年5月17日,成立不到18个月的瑞幸,正式在美国纳斯达克上市。

△图:瑞幸咖啡IPO

这次IPO,瑞幸又募集了6.95亿美元,发行价定为17美元/ADS,此时瑞幸估值高达42.5亿美元。

本次IPO发行3,300万份ADS,定价17美元/ADS,承销商行使超额配售权后,加上同步私募配售5000万美元,共募集6.95亿美元。

相比1个月前贝莱德B+轮投后估值29亿美元,相比1个月前黎辉和刘二海A轮投后估值10亿美元,这是资本的盛宴。

套现准备1:拉抬股价

IPO达成之后,是套现前的准备。

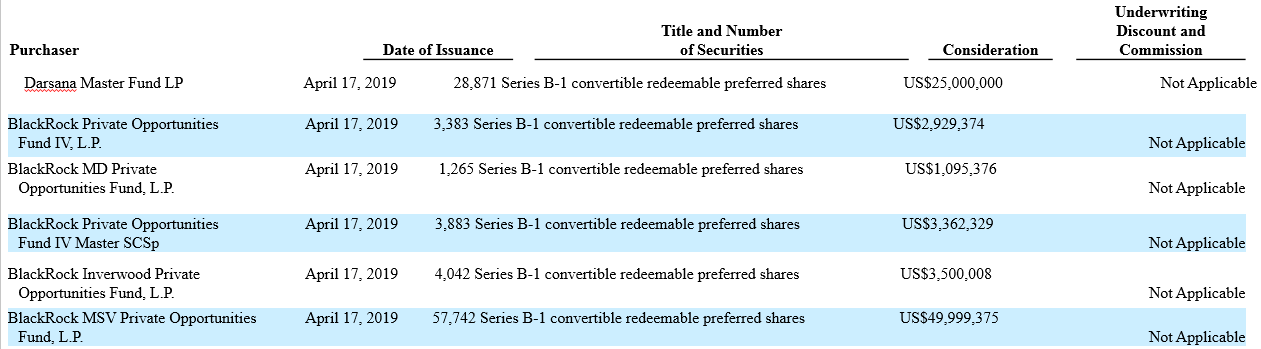

先看神州租车,

2014年9月19日IPO,

6个月后,2015年3月17日首批股份解禁。

解禁后2个月内,2015年5月,在陆正耀关系密切的私募开始套现之前,放利好,公司股价一路飙升至20港元/股。

从2015年6月到2016年3月,短短9个月内,陆正耀和关系密切的投资人就抛售了神州租车42%的股份,套现16亿美元。

△图:神舟租车股价及内幕交易(浑水报告)

如被玩完的弃子,神州租车股价自此一蹶不振。

△图:神州租车股价走势

看回瑞幸,

2019年5月17日IPO,

6个月后,2019年11月,股份解禁。

解禁当月,2019年11月13日,瑞幸发布三季报,“第三季度实现营收15.42亿元人民币,同比增长540%”,大利好,15日瑞幸股价单日收盘暴涨25.44%,当周累计涨幅高达46%。

解禁第三个月,2020年1月8日,瑞幸宣布进军无人零售领域,瑞幸股价其后又连续两日累积涨幅25%,创新高。

△图:瑞幸咖啡股价走势

与神州租车如出一辙,都是如此明显的拉抬股价。

《华尔街日报》在2020年1月9日的一则报道对此称:

“瑞幸股价几乎全部的上涨都是过去两个月内发生的,即在三季度财报宣布门店盈利之后。”“这是一个戏剧性的转折”。

3

定增+可转债融资

9亿美元

Anyway,美股投资人高兴就好。

甚至趁投资者热情高涨之际,瑞幸也不忘再撸多一把羊毛。

2020年1月8日,在宣布进军无人零售领域之际,

瑞幸宣布增发1,380万股ADS(每1股ADS等于8股普通股,发行定价为42美元/ ADS)和4.6亿美元2025年到期的可转债。其中,大钲资本作为此次增发的献售股东减持552万股ADS。(绿鞋后)

以此,瑞幸这次又融资9亿美元,同时大钲资本黎辉套现2.3亿美元,“铁三角”一角收回成本,完美功退。

套现准备2:转成可流通ADS

股价拉高,

与此同时,一些股东开始陆续将所持普通股转成可流通ADS,以随时出售。

根据招股说明公告,瑞幸IPO前的原始股、天使股和AB系列优先股,IPO之后全部转为B类普通股。

瑞幸普通股分为A类普通股和B类普通股,两者区别是:每股A类普通股拥有1票投票权,每股B类普通股拥有10票投票权。但B类普通股无法直接转为可流通的ADS股,需要先转为A类普通股。

根据权益公告,陆正耀的姐姐在2019年12月31日时持1.96875亿股B类普通股,而在截止2020年1月21日时,却变成持有9,544.5万股A类普通股和1.0143亿股B类普通股。

“铁三角”之刘二海在2019年5月17日招股说明书中持有1.072亿股B类普通股,而在截止2019年12月31日时,已全部变成了持有1.072亿股A类普通股。

至此,套现前的准备似乎已全部就绪。

4

浑水搅局,多少资金被埋?

2020年1月31日,浑水突如其来的一份做空报告,给“一路狂奔,准备套现走人”的投资人们按下了暂停键。

之后,连锁反应,据称被SEC要求成立特别委员会自查,被集体诉讼等,并最终在2个月后瑞幸自爆造假。

△图:瑞幸咖啡股价走势

股价狂泻,从最1月17日的最高价51.38元/股到4月7日收盘价4.39元/股,已跌去了9成之多,

也跌破了所有A轮、B轮、B+轮、IPO轮、定增轮投资人的成本价,也跌破了创始人陆正耀钱治亚的股票质押平仓线。。。

百亿资金被深埋地府。具体看。

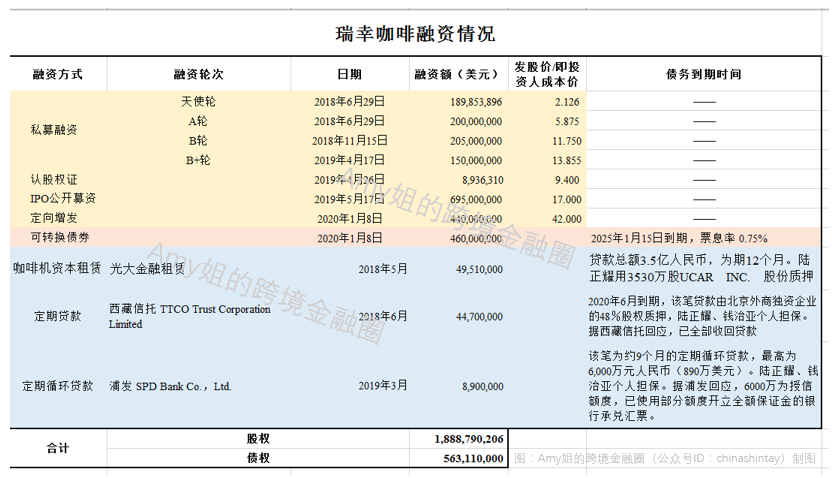

瑞幸总共融资额

这是Amy姐的跨境金融圈统计的瑞幸总融资额,24.52亿美元(约合173亿人民币),其中股权18.89亿美元,债权5.6亿美元。

△图:瑞幸总融资额,其中可转债因为预期转股概率不大,这里划为债类。(Amy姐的跨境金融圈制图)

可以看到,股权类,按4月7日收盘价4.39元测算,除陆正耀和姐姐、钱治亚持有的天使轮外,其余A轮、B轮、B+轮、IPO轮、定增轮成本价均在4.39元以上,即投资人全盘亏损(不考虑已减持的)。

债类的,光大租赁、西藏信托都声明已归还,浦发也声明贷款金额没有6000万人民币这么多,这几个先不管。板上钉钉的,3个月前发的可转债4.6亿美元,2025年到期,或为一笔坏账,可转债投资人亏损。

具体,内圈投资人盈亏情况

再具体看内圈投资人——“攒局者”的盈亏情况。

1、陆正耀、钱治亚和陆正耀姐姐三人

三人一共投资2亿美元,除陆正耀持有3,000万美元的A轮股外,其余1.7亿美元全部为原始股或天使股,原始股成本价约为0元/ADS,天使股成本价为2.13元/ADS,均低于目前股价4.39元/ADS。

三人从未减持,以此,简单测算至今三人仍盈利3.5亿美元。

与此同时,按照权益公告,三人共有5.15亿股瑞幸咖啡B类普通股和9,544.5万股A类普通股被质押(一共约相当于7640万股瑞幸ADS),占所持股份的49%(占瑞幸已发行股份的24%),已质押套现约5.18亿美元(折合37亿人民币)。

哪些倒霉金融机构提供了质押借款呢?

按照媒体说法,此次向这三人提供质押融资的为银团,其中海通国际出借了1.4亿美元,摩根士丹利和瑞信分别出借了约1亿美元。巴克莱、高盛和中金公司也出借了少部分资金。

高盛上周一发表声明称,贷方已对7640万股瑞幸股票强平。按照周一收市价计算,这部分股份价值约3.35亿美元,银团损失约1.68亿美元。

2、“铁三角”之另两角

大钲资本黎辉,AB两轮一共投资1.775亿美元,据公开信息,于2020年1月作为献售股东已减持套现约2.3亿美元。

总体上,黎辉目前已全部收回成本,且尚盈利1.32亿美元。

愉悦资本刘二海,AB两轮一共投资1.175亿美元,据公开信息以及李二海声明,至今一股未出。

因其持有的A轮和B轮股成本价均在4.39元之上,目前总体亏损5,865万元。

△图:投资人盈亏情况(Amy姐的跨境金融圈测算)

具体,其他投资人盈亏情况估算

3、“外围圈”和“外圈”投资人

君联资本(刘二海的前东家),总投资1,500万美元,如未增减持测算,亏损253万美元。

新加坡政府投资公司(GIC),总投资4,500万美元,按2月28日权益公告,已减持约209万股(约26万股ADS),至今仍持大头,仍为亏损状态。

中金公司,总投资2,000万美元,如未增减持测算,亏损1250万美元。。

贝莱德数只私募基金,总投资1.25亿美元,据称已全部清仓套现。

△图:投资人盈亏情况(Amy姐的跨境金融圈测算)

4、参与IPO、定增和可转债的投资人

瑞幸IPO募资6.95亿美元,所有IPO股东(二级市场),2019年5月17日参与IPO时发行价为17美元/ADS,相比4月7日收盘价4.39元,亏损74.18%。即投资人如参与IPO并持有至今,将亏掉5.16亿美元。

瑞幸定增募资4.4亿美元,参与增发的股东,2020年1月增发价格为42美元/ADS,相比4月7日收盘价4.39元,亏损90%,亏掉3.3亿美元。。增发股东的票还捂在手里,因为尚未过增发的90天禁售期。。。

瑞幸可转债募资4.6亿美元,可转债到期日是2025年1月15日,附第3年末投资者回售权,票息率0.75%。持有可转债的投资人,可转股亦可持有到期作为债券,转换溢价为30%,我相信按应该是没人转了。作为债持有到期的话,瑞幸能还?见鬼。

5

结论

瑞幸的故事就是:

创始人(陆正耀、钱治亚、陆正耀姐姐)投入14亿人民币,

撬动公司股权债权融资173亿,

巅峰时市值超850亿的故事。

而我们故事的主角——创始人,已通过股票质押套现37亿。

嗯,不考虑造假股价暴跌和那些倒霉蛋投资人,确实元气满满。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

资本造妖,唯快不破。

陆正耀深谙此道。

一路狂奔,

“迅速融钱——迅速IPO——一过6个月锁定期,放利好拉高股价——最终迅速套现走人”,

这条玩票式的“陆氏套现流水线”,曾成功协助陆正耀和他的一些私募投资人在短短9个月内从神州租车套现了16亿美元。

在瑞幸咖啡身上,同样的套路,造妖节奏甚至比神舟租车更快快快,

1年内融资7.4亿美元,成立1年半IPO,解禁当月开始拉抬股价,解禁的第3个月“铁三角”开始套现离场……

只不过是,离场尚未毕,便遭做空机构棒打截胡。

大厦瞬间将倾。

今天,本着一颗科学吃瓜的心态,我认真的算了算这笔账:

瑞幸从诞生至崩盘一共融了多少资,有哪些非蠢即坏或聪明的投资人参局,有多少资金在崩盘前已侥幸逃窜?又有多少资金被深埋地府?

1

IPO前股权募资

7.54亿美元

被称是神州系“哥几个攒了一个局”,瑞幸诞生了。

快速募资,催肥,也是瑞幸诞生至IPO阶段的主要任务。

这一阶段,仅短短1年时间,瑞幸便经过五轮融资,合计募集7.54亿美元。

2018年6月,天使轮:1.899亿美元

2018年6月,A轮:2亿美元。瑞幸投后估值10亿美元

2018年11月,B轮:2.05亿美元。瑞幸投后估值22亿美元

2019年4月,B+轮:1.5亿美元。瑞幸投后估值29亿美元

2019年4月,行使认股权:893.63万美元。

△图:Amy姐的跨境金融圈对瑞幸投资人的分类

“内圈”投资人

投资人的最“内圈”,

一是被外界所熟知的神州系“铁三角”,神州系创始人陆正耀、愉悦资本创始人刘二海、大钲资本创始人黎辉组成,其中陆正耀为瑞幸背后的实控人。

一起挣过钱,相互救过场,可以如此简单概括这三人的关系。

△图:瑞幸的“铁三角”

以及陆正耀的老部下——瑞幸的操盘手钱治亚,和陆正耀的密切关系人——姐姐Sunying Wong。

在出资方面,

1、钱治亚持原始股,几乎是0出资。

2、陆正耀共出资1.48亿美元,持天使股和A系列优先股。

3、陆正耀的姐姐出资5,232万美元,持天使股。

△图:瑞幸融资情况(1)

4、“铁三角”的另两角黎辉和刘二海,都是打满了瑞幸的AB轮场。

其中黎辉共出资1.775亿美元,持A系列优先股和B系列优先股;刘二海共出资1.175亿美元,持A系列优先股和B系列优先股。

黎辉出资1.775亿美元,其中通过Lucky Cup Holdings Limited参与A轮投资1亿美元, 通过Fortunate Cup Holdings Limited参与B轮投资7,750万美元。

刘二海出资1.175亿美元,其中通过Joy Capital II, L.P. 和Joy Luck Management Limited参与A轮投资4,000万美元,通过Joy Capital II, L.P. 、Joy Luck Management Limited和Honour Ample Limited参与B轮投资7,750万美元

△图:瑞幸融资情况(2)

“外围圈”投资人

“内圈”真金白银地撒币催肥瑞幸,

与此同时,或许是这个快速退出的故事太动听,以此也吸来了“外围圈”投资人的青睐。

在网传的瑞幸B轮融资前的一份商业计划书称,这一投资项目最大的亮点之一,就是能够快速退出,“上市计划明确”。

2019年完成海外上市,6个月解禁后便可退出。确实够吸引人。

△图:网传瑞幸商业计划书

“外围圈”有君联资本,刘二海的前东家;新加坡政府投资公司(GIC),据传是大钲资本的LP;以及中金公司,瑞幸的上市保荐商之一。

其中:

1、君联资本通过Galaxy Shine Limited共出资1,500万美元,其中A轮出资1,000万美元,B轮出资500万美元。持A系列优先股和B系列优先股。

2、GIC通过Carob Investment Pte Ltd. 共出资4,500万美元,其中A轮出资2,000万美元,B轮出资2500万美元。持A系列优先股和B系列优先股。

3、中金公司通过Blue Fortune Limited出资2,000万美元参投B轮,持B系列优先股。

△图:瑞幸融资情况(3)

有天使和AB轮的这5.9亿美元资本助力,瑞幸一路狂奔。

2017年10月,瑞幸第一家luckin coffee在银河SOHO开业。

截至2019年3月31日,瑞幸开店数量已达2,370家,平均每天开6家店。

△图:瑞幸咖啡扩张情况

“外圈”投资人

递交招股说明书的前夜,2019年4月,

瑞幸迎来了IPO前最后一波B+轮投资人,以及瑞幸的债权人TTCO(西藏信托)行使认股权的投资额893.63万美元。

△图:瑞幸融资情况(4)

其中,B+轮是由贝莱德(数只基金)领投1.25亿美元,瑞幸本轮共募资1.5亿美元,投后估值29亿美元。B+投资人持有B-1系列优先股。

△图:瑞幸B+轮投资人(部分)

贝莱德(BlackRock),这家投资了星巴克的长线基金,被认为是全世界最懂咖啡的机构。

贝莱德的入局,大批报道将此描述成“星巴克大股东投资瑞幸”。这或为瑞幸IPO和之后的募资起了重要的作用。

△图:事实上,投资星巴克的,是贝莱德旗下的指数基金。而投资瑞幸的,是贝莱德旗下的数只私募基金。这是两个不同团队的独立决策。

2

IPO融资

6.95亿美元

在内外圈加持下,没人能阻挡瑞幸的快。

2019年5月17日,成立不到18个月的瑞幸,正式在美国纳斯达克上市。

△图:瑞幸咖啡IPO

这次IPO,瑞幸又募集了6.95亿美元,发行价定为17美元/ADS,此时瑞幸估值高达42.5亿美元。

本次IPO发行3,300万份ADS,定价17美元/ADS,承销商行使超额配售权后,加上同步私募配售5000万美元,共募集6.95亿美元。

相比1个月前贝莱德B+轮投后估值29亿美元,相比1个月前黎辉和刘二海A轮投后估值10亿美元,这是资本的盛宴。

套现准备1:拉抬股价

IPO达成之后,是套现前的准备。

先看神州租车,

2014年9月19日IPO,

6个月后,2015年3月17日首批股份解禁。

解禁后2个月内,2015年5月,在陆正耀关系密切的私募开始套现之前,放利好,公司股价一路飙升至20港元/股。

从2015年6月到2016年3月,短短9个月内,陆正耀和关系密切的投资人就抛售了神州租车42%的股份,套现16亿美元。

△图:神舟租车股价及内幕交易(浑水报告)

如被玩完的弃子,神州租车股价自此一蹶不振。

△图:神州租车股价走势

看回瑞幸,

2019年5月17日IPO,

6个月后,2019年11月,股份解禁。

解禁当月,2019年11月13日,瑞幸发布三季报,“第三季度实现营收15.42亿元人民币,同比增长540%”,大利好,15日瑞幸股价单日收盘暴涨25.44%,当周累计涨幅高达46%。

解禁第三个月,2020年1月8日,瑞幸宣布进军无人零售领域,瑞幸股价其后又连续两日累积涨幅25%,创新高。

△图:瑞幸咖啡股价走势

与神州租车如出一辙,都是如此明显的拉抬股价。

《华尔街日报》在2020年1月9日的一则报道对此称:

“瑞幸股价几乎全部的上涨都是过去两个月内发生的,即在三季度财报宣布门店盈利之后。”“这是一个戏剧性的转折”。

3

定增+可转债融资

9亿美元

Anyway,美股投资人高兴就好。

甚至趁投资者热情高涨之际,瑞幸也不忘再撸多一把羊毛。

2020年1月8日,在宣布进军无人零售领域之际,

瑞幸宣布增发1,380万股ADS(每1股ADS等于8股普通股,发行定价为42美元/ ADS)和4.6亿美元2025年到期的可转债。其中,大钲资本作为此次增发的献售股东减持552万股ADS。(绿鞋后)

以此,瑞幸这次又融资9亿美元,同时大钲资本黎辉套现2.3亿美元,“铁三角”一角收回成本,完美功退。

套现准备2:转成可流通ADS

股价拉高,

与此同时,一些股东开始陆续将所持普通股转成可流通ADS,以随时出售。

根据招股说明公告,瑞幸IPO前的原始股、天使股和AB系列优先股,IPO之后全部转为B类普通股。

瑞幸普通股分为A类普通股和B类普通股,两者区别是:每股A类普通股拥有1票投票权,每股B类普通股拥有10票投票权。但B类普通股无法直接转为可流通的ADS股,需要先转为A类普通股。

根据权益公告,陆正耀的姐姐在2019年12月31日时持1.96875亿股B类普通股,而在截止2020年1月21日时,却变成持有9,544.5万股A类普通股和1.0143亿股B类普通股。

“铁三角”之刘二海在2019年5月17日招股说明书中持有1.072亿股B类普通股,而在截止2019年12月31日时,已全部变成了持有1.072亿股A类普通股。

至此,套现前的准备似乎已全部就绪。

4

浑水搅局,多少资金被埋?

2020年1月31日,浑水突如其来的一份做空报告,给“一路狂奔,准备套现走人”的投资人们按下了暂停键。

之后,连锁反应,据称被SEC要求成立特别委员会自查,被集体诉讼等,并最终在2个月后瑞幸自爆造假。

△图:瑞幸咖啡股价走势

股价狂泻,从最1月17日的最高价51.38元/股到4月7日收盘价4.39元/股,已跌去了9成之多,

也跌破了所有A轮、B轮、B+轮、IPO轮、定增轮投资人的成本价,也跌破了创始人陆正耀钱治亚的股票质押平仓线。。。

百亿资金被深埋地府。具体看。

瑞幸总共融资额

这是Amy姐的跨境金融圈统计的瑞幸总融资额,24.52亿美元(约合173亿人民币),其中股权18.89亿美元,债权5.6亿美元。

△图:瑞幸总融资额,其中可转债因为预期转股概率不大,这里划为债类。(Amy姐的跨境金融圈制图)

可以看到,股权类,按4月7日收盘价4.39元测算,除陆正耀和姐姐、钱治亚持有的天使轮外,其余A轮、B轮、B+轮、IPO轮、定增轮成本价均在4.39元以上,即投资人全盘亏损(不考虑已减持的)。

债类的,光大租赁、西藏信托都声明已归还,浦发也声明贷款金额没有6000万人民币这么多,这几个先不管。板上钉钉的,3个月前发的可转债4.6亿美元,2025年到期,或为一笔坏账,可转债投资人亏损。

具体,内圈投资人盈亏情况

再具体看内圈投资人——“攒局者”的盈亏情况。

1、陆正耀、钱治亚和陆正耀姐姐三人

三人一共投资2亿美元,除陆正耀持有3,000万美元的A轮股外,其余1.7亿美元全部为原始股或天使股,原始股成本价约为0元/ADS,天使股成本价为2.13元/ADS,均低于目前股价4.39元/ADS。

三人从未减持,以此,简单测算至今三人仍盈利3.5亿美元。

与此同时,按照权益公告,三人共有5.15亿股瑞幸咖啡B类普通股和9,544.5万股A类普通股被质押(一共约相当于7640万股瑞幸ADS),占所持股份的49%(占瑞幸已发行股份的24%),已质押套现约5.18亿美元(折合37亿人民币)。

哪些倒霉金融机构提供了质押借款呢?

按照媒体说法,此次向这三人提供质押融资的为银团,其中海通国际出借了1.4亿美元,摩根士丹利和瑞信分别出借了约1亿美元。巴克莱、高盛和中金公司也出借了少部分资金。

高盛上周一发表声明称,贷方已对7640万股瑞幸股票强平。按照周一收市价计算,这部分股份价值约3.35亿美元,银团损失约1.68亿美元。

2、“铁三角”之另两角

大钲资本黎辉,AB两轮一共投资1.775亿美元,据公开信息,于2020年1月作为献售股东已减持套现约2.3亿美元。

总体上,黎辉目前已全部收回成本,且尚盈利1.32亿美元。

愉悦资本刘二海,AB两轮一共投资1.175亿美元,据公开信息以及李二海声明,至今一股未出。

因其持有的A轮和B轮股成本价均在4.39元之上,目前总体亏损5,865万元。

△图:投资人盈亏情况(Amy姐的跨境金融圈测算)

具体,其他投资人盈亏情况估算

3、“外围圈”和“外圈”投资人

君联资本(刘二海的前东家),总投资1,500万美元,如未增减持测算,亏损253万美元。

新加坡政府投资公司(GIC),总投资4,500万美元,按2月28日权益公告,已减持约209万股(约26万股ADS),至今仍持大头,仍为亏损状态。

中金公司,总投资2,000万美元,如未增减持测算,亏损1250万美元。。

贝莱德数只私募基金,总投资1.25亿美元,据称已全部清仓套现。

△图:投资人盈亏情况(Amy姐的跨境金融圈测算)

4、参与IPO、定增和可转债的投资人

瑞幸IPO募资6.95亿美元,所有IPO股东(二级市场),2019年5月17日参与IPO时发行价为17美元/ADS,相比4月7日收盘价4.39元,亏损74.18%。即投资人如参与IPO并持有至今,将亏掉5.16亿美元。

瑞幸定增募资4.4亿美元,参与增发的股东,2020年1月增发价格为42美元/ADS,相比4月7日收盘价4.39元,亏损90%,亏掉3.3亿美元。。增发股东的票还捂在手里,因为尚未过增发的90天禁售期。。。

瑞幸可转债募资4.6亿美元,可转债到期日是2025年1月15日,附第3年末投资者回售权,票息率0.75%。持有可转债的投资人,可转股亦可持有到期作为债券,转换溢价为30%,我相信按应该是没人转了。作为债持有到期的话,瑞幸能还?见鬼。

5

结论

瑞幸的故事就是:

创始人(陆正耀、钱治亚、陆正耀姐姐)投入14亿人民币,

撬动公司股权债权融资173亿,

巅峰时市值超850亿的故事。

而我们故事的主角——创始人,已通过股票质押套现37亿。

嗯,不考虑造假股价暴跌和那些倒霉蛋投资人,确实元气满满。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

1. 世界秩序:逆全球化,去中国化与“软脱钩”

2. 失业救济,现金补贴,放松管制

3. 募资失败,第一家基金宣告解散

4. 陈东升自述:我是如何把泰康人寿做起来的

5. 刘鹤:我感到了真正的危机,中国要建一道防火墙!

6. 高瓴张磊和黑石CEO聊了一个小时

7. 瑞幸造假,分众遭牵连!揭秘分众传媒史诗级资本运作史

8. 为什么在中国你不需要囤粮

9. “新四万亿”,能否应对疫情灾害?

10. 做空报告参与者讲述:我们是这样调查瑞幸的