李迅雷 | 2019:信用究竟收缩还是扩张

2018-11-19 18:26 5015

2017年相比2016年,在宏观政策上应该是紧货币、紧信用;2018年上半年逐步过渡到松货币、紧信用。下半年随着中美贸易摩擦的加大,信用明显开始松动。到了今年四季度,股市大幅下挫导致股权质押融资问题变得越来越严峻,企业对于环保、拆除违章建筑及社保缴费等导致企业经营成本上升的抱怨颇多,同时投资增速的显著下降。按此逻辑,2019年的宏观政策就应该宽货币、宽信用了。但2019年真能让全社会信用再度扩张吗?本文试作分析。

从需求端看这两年的信用收缩

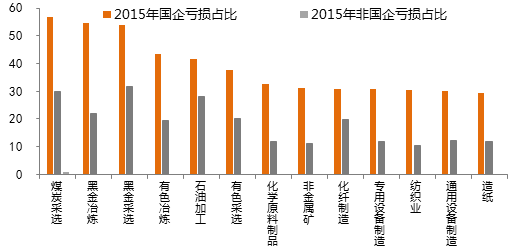

需求包括内需和外需,内需则包括投资需求和消费需求。2016年以来,无论是国内的投资增速还是消费增速,都出现了明显回落。2015年大部分行业的国企亏损面要超过民企。

信用收缩下民企亏损面大于国企

数据来源:WIND,中泰证券研究所

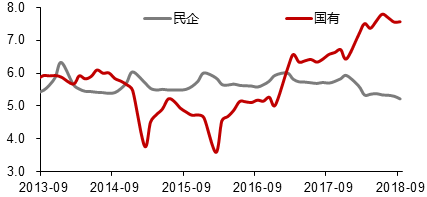

但2016年通过供给侧结构性改革去产能,同时环保要求提高,使得国企的盈利增速大幅上升,超过民企;民企由于融资成本、环保成本等上升,投资意愿明显下降,其固定资产投资增速大幅回落。为了避免固定资产投资增速的大幅回落,2016年国有部门的投资增速大幅上升,接近20%,其背后是广义财政支出规模的大幅上升。

国企和民企主营业务收入利润率(%)

数据来源:WIND,中泰证券研究所

民企投资意愿的不足,不仅仅是融资难、融资贵问题,因为这一问题始终都存在,关键问题是由于大部分行业产能过剩导致投资回报率下降。而产能过剩的原因又有两种情形的,第一种情形是终端消费“有钱无需求”,说明真的过剩了;第二种情形是“没钱有需求”,即有效需求不足。我国还处于中高收入国家行列,恐怕是第二种情形多一些。

2016年以来,房地产开发投资出现了显著回升,房价上涨也带来居民购房加杠杆,相应地,居民支配收入中,用于消费部分的支出就相应减少。除了与住房相关的消费增速保持较高增长外,如家电、家具、家装等,其他消费增速回落较为明显,从而也抑制了传统制造业整体投资增长及工人工薪增速的提高。

另一方面,房价上涨带来居民财产性收入的高增长,但毕竟居民中只有为数不多的家庭拥有多套住房,这就导致了2016年以来基尼系数的上升,即居民收入差距扩大。如根据国家统计局的数据,2017年农民工收入增速只有6.3%,而占人口20%的高收入阶层的收入增速为9.5%。

收入差距的扩大显然是不利于消费增长的,因为中低收入阶层的消费意愿强但收入增速低,高收入阶层的消费意愿弱但收入增速高。消费不振导致制造业的下游产品的需求不足,但由于上游压制供给带来涨价,而下游需求并没有相应扩张,涨价难以从上游向下游传导。非对称涨价带来的结果是以民营企业为主的下游制造业不振。

制造业的投资意愿不足,作为社会融资中介的金融企业不敢扩大信用,因为在预期不乐观的情况下,风险偏好是下降的。

进入2018年以后,出现了高收入阶层的收入增速放缓迹象,这可能与房价涨幅趋缓、PPI增速下行及金融企业盈利增速下降有关(金融服务业属于各行业中收入次高的行业)。由于高收入阶层对高端消费的贡献的最大的,这就导致高端消费的增速下降。

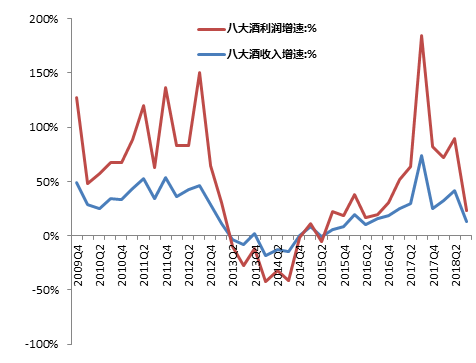

从国内八大名白酒(茅台酒、汾酒、五粮液、泸州老窖特曲、剑南春、西凤酒、古井贡酒、董酒)的销售收入增速和利润增速看,其峰值均出现在2017年的第三季度;此外,国内豪华车销量的增速也出现了大幅回落,如2017年豪华车销量整体增长17%,高于2016年。但今年前三季销量增长为10%,9月份已经低至个位数。

白酒的盈利增速拐点出现在2017年上半年

数据来源:WIND,中泰证券研究所

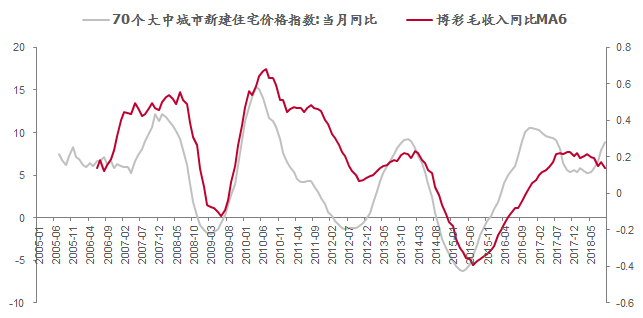

还有一个颇有意思的数据是:代表澳门博彩业上市公司股价变化的“中华博彩指数”与国内上市公司中有品牌的龙头企业股价指数均在今年的4-5月份出现了下行拐点,并大幅回落。

由于澳门博彩业毛收入与我国住宅价格指数存在高度相关,10月份澳门博彩业毛收入增速只有2.3%,这实际上也反映了国内房价的疲弱趋势。根据Bain统计报告,去年全球个人奢侈品消费增速为6%,而中国就高达11%,全球三分之一的奢侈品被中国人购买。估计2018年国内高端消费的增速会显著回落。

澳门博彩业毛收入增速与住宅价格指数

数据来源:WIND,澳门经管局,中泰证券研究所

尽管澳门博彩业毛收入的数据并不具备领先性,但或许能够揭示2019年国内房价将走弱的趋势。而中国的经济周期实际上就是房地产周期,房地产周期又与金融周期密切相关,而这三大周期实际都已经先后掉头向下了。

实际上,在经济增速下行过程中,社会总是要收缩的,因为预期趋于悲观,投资和融资都会谨慎。加上我国经济原本就存在的诸多结构性问题,如基尼系数偏高、产能过剩问题突出及企业和居民部门高杠杆等,使得社会信用扩张进一步受阻。

例如,2017年货币政策是紧货币、紧信用,但由于经济增速上行,银行表内和表外业务都比较积极,因此,社会信用并没有因此而收缩。今年下半年起,尽管宏观政策的信用已经逐步放宽,但社会信用却在进一步收紧。因此,政策上的信用放松与社会信用扩张并不一定同步。

从金融数据看信用能否扩张

从金融数据看,自上而下的信用收紧是从2016年下半年开始的,因为前期尽管对金融机构的监管力度有所加强,但房价上涨,使得监管套利的创新模式层出不穷,导致银行的表外业务大幅增长。2017年央行管住货币的“总闸门”,金融机构超储率大降,银行间资金利率、贷款利率、债券利率均大幅走高。

从执行结果来看,2017年金融体系内部杠杆的收缩更为明显,M2增速从11.3%降到8.1%,主要是银行委外的收缩;而社融增速仅仅从12.8%降至12%,实体杠杆收缩有限。2018年以来,央行四次降准释放流动性,货币市场利率大幅下降,货币政策边际放松。但资管新规、非标通道等各项监管政策相继落地,宏观审慎支柱开始发挥功效,非标融资大幅萎缩,部分信用创造渠道被封堵,最新口径的社融增速从去年底的13.4%降至10.6%。

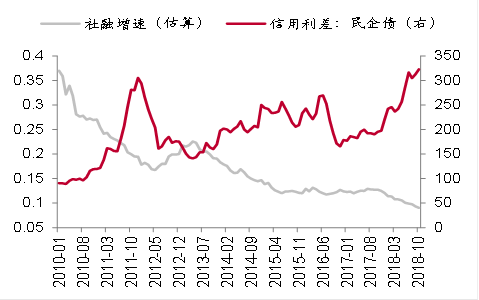

民企信用利差扩大表明信用收缩

数据来源:WIND,中泰证券研究所

尽管10月份信贷规模远不及预期,但前三季度看增速还是有所回升,但信贷投放在结构上也存在问题。最直接反映企业融资需求变化的企业中长期贷款10月仅增加1429亿元,不仅低于9月的3800亿元,也远不及去年10月的2366亿元。同时,票据融资规模连续6个月出现千亿以上高增长,反映在宽信用政策引导下,虽然银行信贷额度有所提升,但对企业信贷投放仍然较为谨慎。

尽管央行在第三季度货币政策执行报告中认为,央行所提供的流动性并没有“淤积”在银行体系内,也就是说,钱都流到了实体经济中,那为何实体经济还是感到缺钱呢?第一,如前所述,表外业务大幅萎缩,非标融资渠道被严格限制。

第二,根据我们的测算,过去10年间30%的中国经济增长是由房地产直接或间接贡献的。房地产调控政策下,地产融资业务受控,也让银行的房贷业务难以进一步做大。

第三,在经济增速下行背景下,银行自身也不愿加杠杆,尽管央行还可以不断降准,无奈商业银行不去玩“金融创新”了,过去通过非银金融机构创造货币的渠道也被堵了。

第四,商业银行的考核机制并未发生变化,故对民企贷款意愿仍然不足。

10月份数据尽管很差,但毕竟是过去的数据,政策效应会有一定的滞后性。相信2019年针对解决民企融资难的政策正在越来越多地落地。在政策支持下,预计银行风险偏好能在边际上得到有效改善,民企融资难度或将有所减轻,但不改信用总体收紧的判断。毕竟经济增速下行已经是大势所趋,经济转型才是今后的努力方向。

不产生流量的投资反而会堆积风险

从过去10年的经济走势看,不难发现,每次经济要下行的时候,都是靠投资来实现稳增长。固定资产投资主要由制造业投资、房地产投资和基建投资构成,这些年来制造业投资显得最弱,原因是产能已经过剩了,且政府难以主导;而房地产投资可以靠政策刺激,而基建投资可以由政府主导。

从今年看,国内汽车销量已经连续五个月出现负增长,智能手机销量也持续下行,大宗商品价格总体走弱,这些都表明产能过剩问题依然存在。因此,明年制造业投资增速仍有下行压力。

房地产投资受政策的影响较大,在目前“房住不炒”的政策主导下,明年投资增速必然下滑。剩下的就是基建投资了,基建投资向来都是逆周期增长的,但2018年却出现了增速大幅下滑的局面。

经济下行,私人部门投资意愿不足,或会使经济在宽松货币政策下陷入“流动性陷阱”。当年日本就是如此,在90年代房地产泡沫破灭之后,日本采取宽松货币政策却未能让经济复苏,于是便通过增加公共支出、扩大基建投资的方式来刺激经济,其结果是政府债务率不断上升、公共投资效用降低、部分挤出民间投资。

因此,对基建投资项目必须认真评估,不能用大水漫灌的方式来扩大公共支出了。衡量基建投资效用如何,可以评估所投项目预期流量的大小,如从目前看,高铁的投资还是非常值得的,因为产生了可观的客流量——满足居民出行需求,同时也带来了一定的现金流(经济效益)。

但是,还有很多项目恐怕既不能带来客流,也不能带来资金流,同时也没有创造新增物流。如过去设立了那么多从国家级到县级的“高科技园区”、“高新技术开发区”、“保税区”、“经济技术开发区”等,给了很多的优惠政策,但真正产生流量的项目并不太多。

因此,如果要通过基建投资来稳增长,那就应该找到确实存在短板而且补短板将带来巨大流量的投资项目。比如,随着人口的老龄化和消费升级,医疗保健养老方面的投资需求应该超过教育文化娱乐方面的需求;而教育文化娱乐的投资需求又超过道路交通建设的需求,因为公路客流量已经下降、乘用车销量也已经负增长。

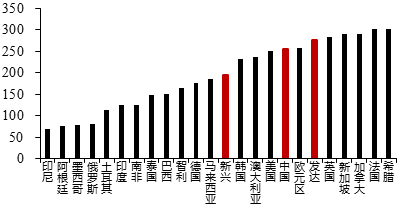

当前,我国非金融部门的杠杆率与发达经济体相接近,甚至比美国、澳大利亚、德国等发达经济体的杠杆率还要高一些。如果为了稳增长而再次通过扩大投资的方式加杠杆,势必又将累加债务。

全球主要经济体杠杆率(%)

数据来源:WIND,中泰证券研究所

有人说,去杠杆除了减少债务之外,还可以通过扩大资产或GDP的方式来实现,理论上是如此,但事实上无论是资本形成的效率还是拉动GDP效率都在下降,因此,我不认为在去杠杆问题上还能“一题多解”。中国经济已经持续40年高增长,难以抗拒“回归均值”的规律。

因此,我的判断是2019年社会信用仍将偏紧,不太会重演“一收就紧、一紧又松、一松就乱、一乱就收”的历史。既然信用偏紧,则投资的风险偏好仍会下降,无风险利率水平会进一步下移,故需要防范的是避免资产的“风险溢价”进一步上升,也就是稳资产价格将是明年稳经济的一项重要任务,而稳投资或稳增长与之相比都不太重要。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

从需求端看这两年的信用收缩

需求包括内需和外需,内需则包括投资需求和消费需求。2016年以来,无论是国内的投资增速还是消费增速,都出现了明显回落。2015年大部分行业的国企亏损面要超过民企。

信用收缩下民企亏损面大于国企

数据来源:WIND,中泰证券研究所

但2016年通过供给侧结构性改革去产能,同时环保要求提高,使得国企的盈利增速大幅上升,超过民企;民企由于融资成本、环保成本等上升,投资意愿明显下降,其固定资产投资增速大幅回落。为了避免固定资产投资增速的大幅回落,2016年国有部门的投资增速大幅上升,接近20%,其背后是广义财政支出规模的大幅上升。

国企和民企主营业务收入利润率(%)

数据来源:WIND,中泰证券研究所

民企投资意愿的不足,不仅仅是融资难、融资贵问题,因为这一问题始终都存在,关键问题是由于大部分行业产能过剩导致投资回报率下降。而产能过剩的原因又有两种情形的,第一种情形是终端消费“有钱无需求”,说明真的过剩了;第二种情形是“没钱有需求”,即有效需求不足。我国还处于中高收入国家行列,恐怕是第二种情形多一些。

2016年以来,房地产开发投资出现了显著回升,房价上涨也带来居民购房加杠杆,相应地,居民支配收入中,用于消费部分的支出就相应减少。除了与住房相关的消费增速保持较高增长外,如家电、家具、家装等,其他消费增速回落较为明显,从而也抑制了传统制造业整体投资增长及工人工薪增速的提高。

另一方面,房价上涨带来居民财产性收入的高增长,但毕竟居民中只有为数不多的家庭拥有多套住房,这就导致了2016年以来基尼系数的上升,即居民收入差距扩大。如根据国家统计局的数据,2017年农民工收入增速只有6.3%,而占人口20%的高收入阶层的收入增速为9.5%。

收入差距的扩大显然是不利于消费增长的,因为中低收入阶层的消费意愿强但收入增速低,高收入阶层的消费意愿弱但收入增速高。消费不振导致制造业的下游产品的需求不足,但由于上游压制供给带来涨价,而下游需求并没有相应扩张,涨价难以从上游向下游传导。非对称涨价带来的结果是以民营企业为主的下游制造业不振。

制造业的投资意愿不足,作为社会融资中介的金融企业不敢扩大信用,因为在预期不乐观的情况下,风险偏好是下降的。

进入2018年以后,出现了高收入阶层的收入增速放缓迹象,这可能与房价涨幅趋缓、PPI增速下行及金融企业盈利增速下降有关(金融服务业属于各行业中收入次高的行业)。由于高收入阶层对高端消费的贡献的最大的,这就导致高端消费的增速下降。

从国内八大名白酒(茅台酒、汾酒、五粮液、泸州老窖特曲、剑南春、西凤酒、古井贡酒、董酒)的销售收入增速和利润增速看,其峰值均出现在2017年的第三季度;此外,国内豪华车销量的增速也出现了大幅回落,如2017年豪华车销量整体增长17%,高于2016年。但今年前三季销量增长为10%,9月份已经低至个位数。

白酒的盈利增速拐点出现在2017年上半年

数据来源:WIND,中泰证券研究所

还有一个颇有意思的数据是:代表澳门博彩业上市公司股价变化的“中华博彩指数”与国内上市公司中有品牌的龙头企业股价指数均在今年的4-5月份出现了下行拐点,并大幅回落。

由于澳门博彩业毛收入与我国住宅价格指数存在高度相关,10月份澳门博彩业毛收入增速只有2.3%,这实际上也反映了国内房价的疲弱趋势。根据Bain统计报告,去年全球个人奢侈品消费增速为6%,而中国就高达11%,全球三分之一的奢侈品被中国人购买。估计2018年国内高端消费的增速会显著回落。

澳门博彩业毛收入增速与住宅价格指数

数据来源:WIND,澳门经管局,中泰证券研究所

尽管澳门博彩业毛收入的数据并不具备领先性,但或许能够揭示2019年国内房价将走弱的趋势。而中国的经济周期实际上就是房地产周期,房地产周期又与金融周期密切相关,而这三大周期实际都已经先后掉头向下了。

实际上,在经济增速下行过程中,社会总是要收缩的,因为预期趋于悲观,投资和融资都会谨慎。加上我国经济原本就存在的诸多结构性问题,如基尼系数偏高、产能过剩问题突出及企业和居民部门高杠杆等,使得社会信用扩张进一步受阻。

例如,2017年货币政策是紧货币、紧信用,但由于经济增速上行,银行表内和表外业务都比较积极,因此,社会信用并没有因此而收缩。今年下半年起,尽管宏观政策的信用已经逐步放宽,但社会信用却在进一步收紧。因此,政策上的信用放松与社会信用扩张并不一定同步。

从金融数据看信用能否扩张

从金融数据看,自上而下的信用收紧是从2016年下半年开始的,因为前期尽管对金融机构的监管力度有所加强,但房价上涨,使得监管套利的创新模式层出不穷,导致银行的表外业务大幅增长。2017年央行管住货币的“总闸门”,金融机构超储率大降,银行间资金利率、贷款利率、债券利率均大幅走高。

从执行结果来看,2017年金融体系内部杠杆的收缩更为明显,M2增速从11.3%降到8.1%,主要是银行委外的收缩;而社融增速仅仅从12.8%降至12%,实体杠杆收缩有限。2018年以来,央行四次降准释放流动性,货币市场利率大幅下降,货币政策边际放松。但资管新规、非标通道等各项监管政策相继落地,宏观审慎支柱开始发挥功效,非标融资大幅萎缩,部分信用创造渠道被封堵,最新口径的社融增速从去年底的13.4%降至10.6%。

民企信用利差扩大表明信用收缩

数据来源:WIND,中泰证券研究所

尽管10月份信贷规模远不及预期,但前三季度看增速还是有所回升,但信贷投放在结构上也存在问题。最直接反映企业融资需求变化的企业中长期贷款10月仅增加1429亿元,不仅低于9月的3800亿元,也远不及去年10月的2366亿元。同时,票据融资规模连续6个月出现千亿以上高增长,反映在宽信用政策引导下,虽然银行信贷额度有所提升,但对企业信贷投放仍然较为谨慎。

尽管央行在第三季度货币政策执行报告中认为,央行所提供的流动性并没有“淤积”在银行体系内,也就是说,钱都流到了实体经济中,那为何实体经济还是感到缺钱呢?第一,如前所述,表外业务大幅萎缩,非标融资渠道被严格限制。

第二,根据我们的测算,过去10年间30%的中国经济增长是由房地产直接或间接贡献的。房地产调控政策下,地产融资业务受控,也让银行的房贷业务难以进一步做大。

第三,在经济增速下行背景下,银行自身也不愿加杠杆,尽管央行还可以不断降准,无奈商业银行不去玩“金融创新”了,过去通过非银金融机构创造货币的渠道也被堵了。

第四,商业银行的考核机制并未发生变化,故对民企贷款意愿仍然不足。

10月份数据尽管很差,但毕竟是过去的数据,政策效应会有一定的滞后性。相信2019年针对解决民企融资难的政策正在越来越多地落地。在政策支持下,预计银行风险偏好能在边际上得到有效改善,民企融资难度或将有所减轻,但不改信用总体收紧的判断。毕竟经济增速下行已经是大势所趋,经济转型才是今后的努力方向。

不产生流量的投资反而会堆积风险

从过去10年的经济走势看,不难发现,每次经济要下行的时候,都是靠投资来实现稳增长。固定资产投资主要由制造业投资、房地产投资和基建投资构成,这些年来制造业投资显得最弱,原因是产能已经过剩了,且政府难以主导;而房地产投资可以靠政策刺激,而基建投资可以由政府主导。

从今年看,国内汽车销量已经连续五个月出现负增长,智能手机销量也持续下行,大宗商品价格总体走弱,这些都表明产能过剩问题依然存在。因此,明年制造业投资增速仍有下行压力。

房地产投资受政策的影响较大,在目前“房住不炒”的政策主导下,明年投资增速必然下滑。剩下的就是基建投资了,基建投资向来都是逆周期增长的,但2018年却出现了增速大幅下滑的局面。

经济下行,私人部门投资意愿不足,或会使经济在宽松货币政策下陷入“流动性陷阱”。当年日本就是如此,在90年代房地产泡沫破灭之后,日本采取宽松货币政策却未能让经济复苏,于是便通过增加公共支出、扩大基建投资的方式来刺激经济,其结果是政府债务率不断上升、公共投资效用降低、部分挤出民间投资。

因此,对基建投资项目必须认真评估,不能用大水漫灌的方式来扩大公共支出了。衡量基建投资效用如何,可以评估所投项目预期流量的大小,如从目前看,高铁的投资还是非常值得的,因为产生了可观的客流量——满足居民出行需求,同时也带来了一定的现金流(经济效益)。

但是,还有很多项目恐怕既不能带来客流,也不能带来资金流,同时也没有创造新增物流。如过去设立了那么多从国家级到县级的“高科技园区”、“高新技术开发区”、“保税区”、“经济技术开发区”等,给了很多的优惠政策,但真正产生流量的项目并不太多。

因此,如果要通过基建投资来稳增长,那就应该找到确实存在短板而且补短板将带来巨大流量的投资项目。比如,随着人口的老龄化和消费升级,医疗保健养老方面的投资需求应该超过教育文化娱乐方面的需求;而教育文化娱乐的投资需求又超过道路交通建设的需求,因为公路客流量已经下降、乘用车销量也已经负增长。

当前,我国非金融部门的杠杆率与发达经济体相接近,甚至比美国、澳大利亚、德国等发达经济体的杠杆率还要高一些。如果为了稳增长而再次通过扩大投资的方式加杠杆,势必又将累加债务。

全球主要经济体杠杆率(%)

数据来源:WIND,中泰证券研究所

有人说,去杠杆除了减少债务之外,还可以通过扩大资产或GDP的方式来实现,理论上是如此,但事实上无论是资本形成的效率还是拉动GDP效率都在下降,因此,我不认为在去杠杆问题上还能“一题多解”。中国经济已经持续40年高增长,难以抗拒“回归均值”的规律。

因此,我的判断是2019年社会信用仍将偏紧,不太会重演“一收就紧、一紧又松、一松就乱、一乱就收”的历史。既然信用偏紧,则投资的风险偏好仍会下降,无风险利率水平会进一步下移,故需要防范的是避免资产的“风险溢价”进一步上升,也就是稳资产价格将是明年稳经济的一项重要任务,而稳投资或稳增长与之相比都不太重要。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

扫码加群主申请入群

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

1. 证监会提示商誉减值风险——最好的商誉排雷锦囊

2. 法财库不良资产配资线下沙龙取得圆满成功!

3. 10月主要城市房价数据详解

4. 我所经历的上一轮信贷刺激民企小微的往事!

5. 人人网6000万美元被卖了,网友惊呼:“竟然有人买!”

6. 中國的钱都去了哪儿?

7. 2018年上半年中國A股公司境外投资数据分析报告

8. 那个从贫民窟走出的孩子,差点挥舞1500亿美元吞下高通

9. 继承百亿资产、连娶两位女星、却因5000万成“老赖”,这位富二代作什么妖?

10. 双11中的最大骗局