终于把环保、园林公司的现金流问题说清楚了

2018-05-30 17:05 6638

简介:环保企业千千万,现金流差有其根本原因,但是市场不分青红皂白一起下杀,对于跟随初善掌握财技的你,机会就来了。

很多投资者在选择投资标的时,最喜欢说的就是好行业、好公司、好价格。那么究竟什么是好行业。

投资是一项滚雪球的事业,如何才能保证雪球滚的最大?你需要一个很长的坡和一个很厚的雪。如果很长的坡指行业空间足够大的话,那么厚的雪指行业的利润率不能太低,企业可以赚取足够多的利润。

然而究竟多长的坡才算很长的坡?即多大的行业空间算好行业呢?一千亿?五千亿?同时多厚的雪、多高的利润率才能算好行业?净利率为10%,还是20%。

在千亿市值系列里,初善君提到一个好行业,至少要诞生一家千亿市值的公司,那么按照这家公司40亿净利润,10%的净利率,20%的市占率,行业空间至少要40/0.1/0.2约为2000亿。当然随着净利率的提高,市场可以在小一些。

比如白酒业,2017年只有1660亿的营业收入,却有贵州茅台、五粮液、洋河股份三家超过千亿市值的企业,泸州老窖也在千亿市值徘徊,靠的是什么?74%毛利率和32%净利率实现的523亿净利润。

数据来源:wind,全部白酒上市公司累计数

但是,仅仅因为这个吗?孰不见511亿经营活动现金流量,24%的roe,大量预收账款带来的议价能力等等。

因此,判断一个行业是不是好行业,很长的坡、很厚的雪只是基础,还需要看行业竞争、现金流等等指标,这是一个复杂的过程。

1、那么今天来看看环保算好行业吗?

首先我们需要明确一下,环保行业到底包含那些内容。

狭义上,环保产业指的是在环境污染控制与污染物减排、清理以及废弃物处理方卖弄提供设备和服务的行业,按照产品服务对象分类,环保产业可以分为水污染治理、大气污染治理、固体废物治理等领域。

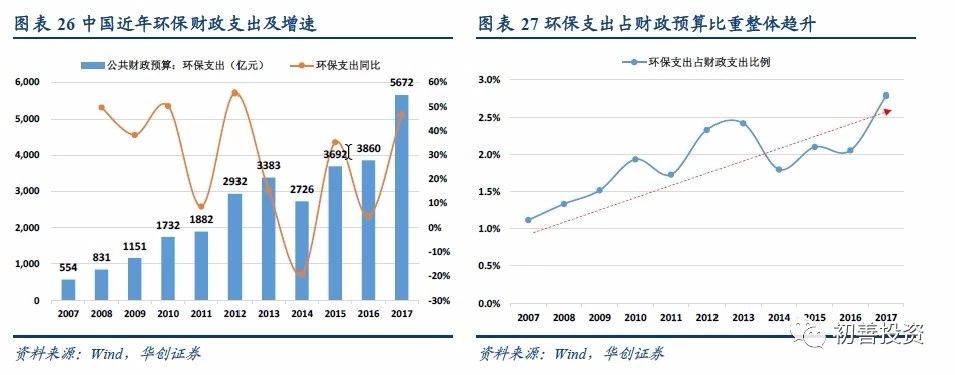

考虑到环保特别依赖政策,可以根据公共财政预算中环保支出的金额判断行业大小,2017年环保预算支出5672亿,继续维持增长,环保支出占GDP的比重也在稳步上扬,2017年仅为0.7%。这说明环保是一个超级大市场,未来的空间可能在万亿甚至十万亿级别。

数据来源:华创证券

2018 年 5 月 19 日,全国生态环境保护大会 18 日至 19 日在北京召开,是无前例,真正的千年大计。

那么环保的深入和利润究竟怎么样呢?

我们选取20家A股上市环保企业,包含碧水源、三聚环保、东方园林、启迪桑德等主要环保企业。2017年实现营业收入1139亿元,同比增长33.84%,净利润134亿元,同比增长16%。2013年至2016年分别实现营业收入165亿元、260亿元、426亿元和680亿元,增长率分别为11%、29%、35%和49%,实现净利润39亿元、38亿元、69亿元和92亿元。

同时,2017年毛利率28.65%,稳中略降。净利率10.28%,ROE11.58%。如果只看营业收入和利润的话,环保的增速依然很高,考虑到未来五年、十年的发展,环保未来空间依然很大。至少从“很长的坡、很厚的雪”的来看,环保是不错的行业。

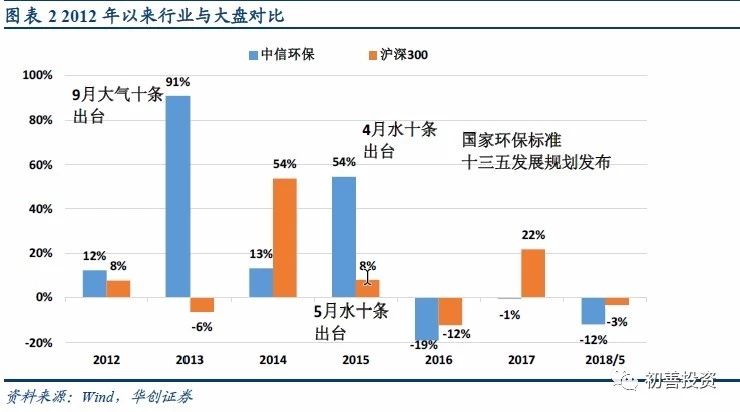

但是我们看环保股2012年以来走势与沪深300的对比,从2016年到2018年月,中信环保指数涨幅分别为-19%、-1%和-12%,连续三年大幅跑输沪深300,考虑到这几年业绩的大幅增长,可以说环保类的估值是在下降的。

我们看主要细分行业的估值,固废水务节能估值都落到25倍以下了。

而且上图还没考虑上一周东方园林带来环保板块的践踏,我们不禁要问,到底是为什么?

很多人包括各种投资者都会振振有词的说,因为环保股现金流差,赚的都是纸面财富。比如上图显示的2017年经营现金净流量仅仅为30亿,远远不能覆盖134亿的净利润,净现比22%,远远低于消费业100%以上的净现比。

尤其是在信用收紧的大背景下,盛运环保、凯迪生态的信用违约,东方园林发债15亿只发出0.5亿的情况下,以ppp为主的环保和园林股撑不住了。

2、环保现金流分析

我们先看两家公司的现金流,下图是A公司的现金流,2017年实现净利润1.38亿元,经营活动现金流量净额3.49亿元,净现比为2.53,而且每年都是如此。

下图是B公司的现金流,B公司2017年实现净利润5.07亿元,经营活动现金流量净额6.64亿,净现比1.31,而且每年都是如此。

您们觉得这两家企业会是什么行业?

没错,都是环保企业,一家是华测检测,一家是伟明环保,而且是相对典型的环保企业。

那为什么会觉得环保企业的现金流差呢,差到被怀疑造假,差到企业的现金流断裂?

当然大部分环保企业的现金流是真的差,根本原因在于大部分的环保企业的客户是政府,而从政府收钱并非易事。

下面我们把环保分为toG型和ToB来分析其现金流差异。

政府买单(To-G 型),主要包含ppp模式和BOT类模式的企业,企业订单的获取能力和订单落实到业绩的进度主要取决于宏观层面的环保财政开支,中观层面取决于地方政府的稳定性,微观层面取决于上市公司的项目资源和执行力,下游细分行业主要包括市政供水、污水处理、环卫、生活垃圾、环境监测等,相关代表性上市公司包括东方园林(园林、危废)、龙马环卫(环卫)、启迪桑德(环卫、垃圾处置)、碧水源(水环境治理)、兴蓉环境(水厂、污水厂、垃圾焚烧厂)、上海环境(垃圾焚烧厂、水厂)。

让初善君惊讶的是六家公司的净现比都是大于1的,其中瀚蓝环境、兴蓉环境、东方园林、伟明环保、龙马环卫、碧水源分别为2.31、1.85、1.34、1.31、1.11和1,只有启迪桑德、博世科等为负。

所以为什么环保股给人的印象是现金流特别差呢?这几家公司的现金流是偶然吗?

回到开头,伟明环保的现金流不是偶然,这么多年的净现比都大于1。瀚蓝环境也是,为什么?因为他们的商业模式是运营的,比如垃圾发电,建设期投资是一笔很大的支出,建设完成后,收入分为垃圾发电上网的电费和向政府收取的垃圾处置费,这两项费用都是按期结算,因此现金流很好。

而且我们可以推广至所有的运营类环保企业:垃圾发电、环卫、污水处理、危废(这或许也是东方园林大力发展危废的原因之一)等等。这类企业的现金流一般不会太差。

我们再看企业支付型(To-B 型)。总体应收账款周转天数等营运指标显著小于政府类项目,但是需要关注下游客户支付能力,政策补贴落地需持续性等,下游细分行业主要包括工业水、工业气、工业危废、检测、监测(污染源监测)、再生资源等。相关代表性标的包括清水源(工业水)、华测检测(检测)、龙净环保(工业气)、清新环境(工业气)、东江环保(工业危废)、金圆股份(工业危废)。

我们可以看到toB的企业现金流也没有那么差,华测检测、东江环保等也远远大于1.

3、环保现金流差的历史渊源

那么为什么环保给大家的印象那么差呢?一是三聚环保、神雾环保现金流差造成的质疑之声,二是最近环保类ppp上市公司的债务违约。

下面分别说。

一是三聚环保、神雾环保现金流差造成的质疑之声。下图是三聚环保间接法编制的现金流量表,我们可以看到三聚环保2011年至2017年利润大幅增长,增长超过十倍,但是经营活动现金流量净额非常差,而差的原因是或者说现金被谁占用了呢?我们看到财务费用是一项,2017年占用了4.73亿,但是举债发展不是因,而是结果。存货大幅增加、应收账款大幅增加是根本原因。这又回到最初的问题,三聚环保虽然是ToB的企业,但是,三聚环保的下游并非优质的行业,集中在石油化工等行业,本身的现金流就不是太好,加上业绩如此大幅的增长,被怀疑造假也是情理之中。

再看神雾环保,几乎如出一辙。

大家怀疑的根本原因是现金流差,再加上高速增长的收入和利润,以及估价的大幅增长,更是众矢之的。

初善君也不能确定他们到底有没有造假,数据和能力有限,但是大家可以通过观察应收账款账龄和存货的明细来进一步判断。

比如下图是三聚环保的应收账款账龄表,两个信息,一是账龄比例是否合理,一年期68.87亿,占比71.20%,这个比例基本在70%至80%之间,应该算是还不错的比例。二是账龄变动趋势,什么意思呢,2017年3-4年的账龄0.98亿元,这个款在2016年年报体现的是2-3年,余额为2.66亿元,说明这个钱在2017年收回了1.64亿元,收回了总金额15.68亿元(2014年一年以内15.68亿元)的10%;这个款在2015年体现为1-2的应收账款,为6.29亿元,说明2016年收回了3.63亿元,收回比例为23%;2014年1年期应收账款余额为15.68亿元,说明2015年收回了9.39亿元,收回占比60%。那么我们得出结论一年期的应收账款接下来三年可以收回的比例为60%、23%和10%,如果企业的商业模式没有大的变化,那么可以用这个比例去判断其他年份应收账款收回的情况。

至少从三聚环保的应收账款来看,应收账款是可控的。

二是ppp模式对报表里现金流的影响

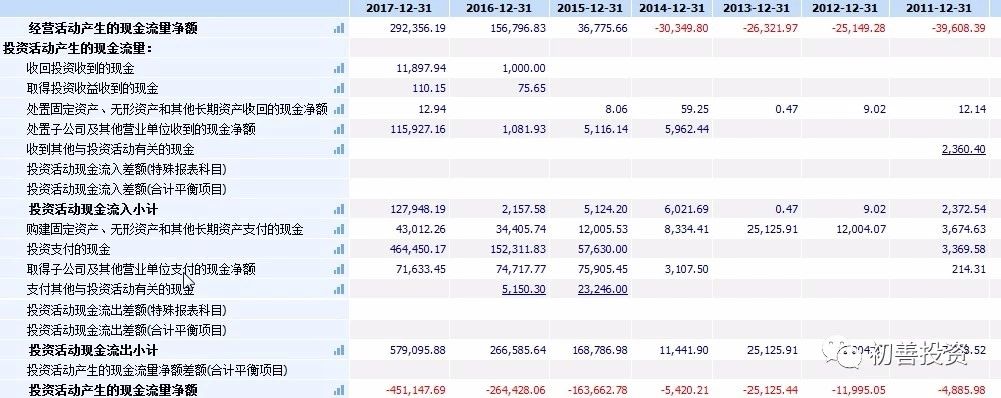

还是从ppp的大哥东方园林说起,ppp的主要业务是市政工程、环保工程等业务。我们看东方园林的现金流量表,同样的2011年至2017年净利润大幅增长,经营活动现金流量净额也在2015年转正,在2016和2017年大幅增长,净现比已经超过1,看着非常优秀了。

那么市场真的是因为15亿债券只发出去0.5亿而大跌吗?这其实就是PPP这种模式的魅力,可以美化现金流量表。

假设东方园林有个金额20亿的ppp工程,按照东方园林、政府资本和银行贷款按照1:1:8的比例(比例可以调整)投入,那么东方园林需成立一家运营型SPV公司A,实际投入20*10%=2亿元,只占有50%的股权,无需并表(有部分ppp是并表的,主要是看股权比例和控制能力),现金流量表里体现的是投资的现金流出。假设当年完工进度30%,那么实现营业收入20*30%=6亿。假设当年回款营业收入的30%,那么流入6*30%=1.8亿元,体现为经营活动现金流量流入。

发现问题了吗?东方园林流出了2亿,流入只有1.8亿,基本上没有收到外部的现金流入,而且这个流出体现在投资现金流量里。我们在考虑东方园林自身造血能力的时候,需要考虑这个投资流出。

于是我们再看东方园林的现金流,2015年至2017年投资支付的现金分别为5.76亿、15.23亿元和46.44亿元,如果从经营活动现金流量净额3.68亿元、15.68亿元和29.24亿元的话,东方园林的经营活动现金流量净额相当于还是负的。造血能力真的弱。

所有ppp公司都面临这个问题,为了保持估价需要维持收入利润的高速增长,而收入利润的高速增长必然带来现金流的继续恶化,不得不继续筹资撑下去,只有当收入利润不在增长时,现金流才可能会好转。

再比如另一家ppp大户,碧水源。其间接法现金流量如下,净现比虽然没有1,但是也不错了。

但是假设投资支付的现金流,就会发现其投资支付的现金流非常大,大于经营活动现金流量金额了。

铁汉生态、蒙草生态、岭南园林等等莫不如是。

在这情况下,类似基建的ppp,你们说市场怎么给估值。

在ppp领域,现金流差一些的盛运环保、凯迪生态已经蹦了,盛运环保学习启迪桑德卖身国资,而东方园林的发债失败进一步引发了市场对ppp的担忧,即使是最高规格的环保大会加成,东方园林依然跌的爹妈不认,把所有的环保和园林股价都带了下来,东方园林停牌后,铁汉生态、蒙草生态等等自己乖乖下来了。

那么问题来了,这个逻辑里明显被错杀的是谁?

当然是现金流非常好的运营类环保企业,具体一点呢?垃圾发电的伟明环保、瀚蓝环境、上海环境,危废运营的东江环保,环卫运营的龙马环卫等等,趁着这次错杀,优中选优。

布局正当时!

大家可以去了解这些企业的现金流,好的让不少消费型企业羡慕。

这里多一嘴启迪桑德,以前ppp大涨的时候谨慎没有进入,现在进来了又遇上ppp这等事,而且作为垃圾发电的运营商,发电项目多位于三四线城市,垃圾处理量不饱和,再加上再生资源现金流影响,是主要运营类公司里经营活动现金流量最差的一个,好在早早找了一个富爸爸。

总结:环保企业千差万别,首选好的运营类公司,像垃圾发电、环卫(roe最高,想想为什么)、危废、污水处理等等都是很好的方向,而带有现金流差原罪的ppp也存在被市场误杀的可能。

送给大家三句话:

人多的地方不要去。

当潮水退了,才知道谁在裸泳。

别人恐惧时你贪婪。

感谢阅读,本文完,欢迎关注

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群

1. 供应链金融手册

2. 【监管三大件之最后一件:流动性新规】逐条对比+全方位深度解读

3. 海底捞上市,「内幕」我都给你挖出来了……

4. 地产债怎么了?

5. 九鼎项目复盘总结:PE而非VC,价差为主,捡钱而非挣钱

6. 资管三问

7. 14家领先上市银行资产管理业务开展情况探究

8. 纯实务分解:资管新规后私募基金产品设计及业务实操分析

9. 城投融资的危局与应对策略

10. 中 央高层智囊:深刻认识中國与日本发展的差距