上市券商2017年报业绩纵览,可以这么看

2018-05-07 23:40 7037

年报数据显示,2017年A股30家上市券商合计营业收入2812.6亿元,同比微增3.33%;归母净利润总和911.9亿元,同比下滑1.80%。

对比证券业协会公布的未经审计的行业数据,上市券商的营业收入占行业比重约90.34%,较之2016年(82.98%)的集中度进一步提升约7.3个百分点;净利润所占比重也由2016年的75.22%增至2017年的80.70%。

同时,上市券商总体业绩表现强于整个行业,营收增速领先约8个百分点,净利润同比水平也好于行业。

行业集中度提升,上市券商表现好

数据来源:东方财富Choice数据

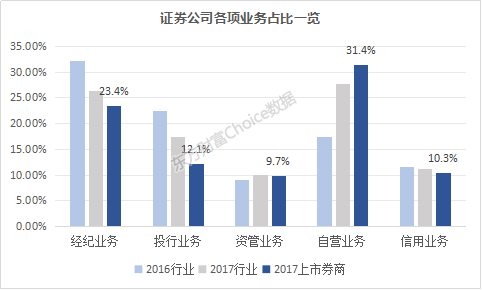

从业务结构来看,相比2016年,2017年券商行业收入来源重心有所变化,自营业务取代经纪业务占比升至首位,分别为27.66%和26.37%,投行业务紧随其后,占比17.46%,资管和信用业务保持在10%左右的水平。

数据来源:东方财富Choice数据

中信证券强势龙头地位

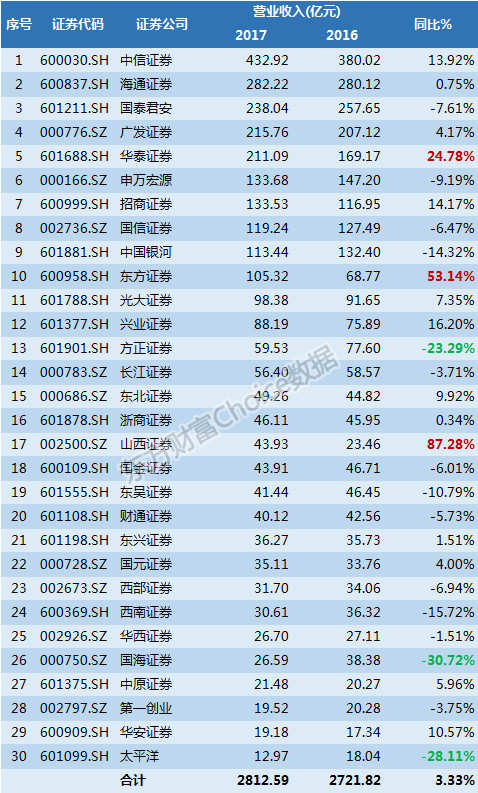

营业收入方面,2017年度收入过百亿元的上市券商共10家,同比增加1家,其中中信证券以432.9亿元居首,同比增长13.92%,领先第二名海通证券约150亿元,优势较大;国泰君安、广发证券和华泰证券分列3-5位,合计收入也均超过200亿元。太平洋证券、华安证券和第一创业收入较少,合计不到20亿元。

数据来源:东方财富Choice数据

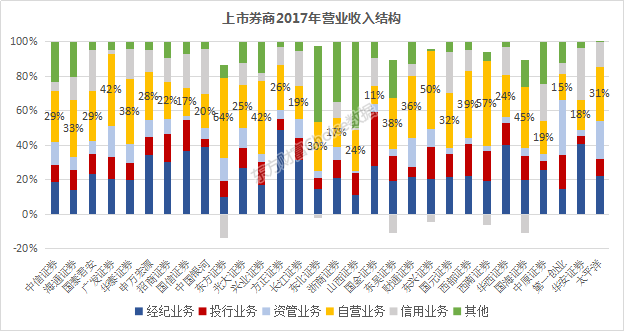

同比来看,营业收入增长和减少的券商数量各半。山西证券和东方证券营收分别增长87.28%和53.14%,增速靠前。自营业务收入给东方证券的贡献突出,分类占比达到64%;期货业务收入给山西证券合并报表加持,其他收入占比约50%。另一方面,国海证券、太平洋证券和方正证券2017年度收入降幅较大,同比减少大于20%。

数据来源:东方财富Choice数据

东方、华泰、兴业证券业绩增长

净利润方面,中信证券延续强势,以114.33亿元业绩排名第一,国泰君安和华泰证券分居第二、三位;海通证券和广发证券紧随其后、构成第一集团。2017年共20家券商合计净利润超过10亿元,较之去年减少4家,太平洋证券净利润排名也处于末尾,业绩为1.16亿元。

数据来源:东方财富Choice数据

同比方面,取得2位数业绩增长的有东方证券(53.57%)、华泰证券(47.94%)、兴业证券(11.66%)和中信证券(10.30%)4家。而多数券商业绩普遍下降,其中太平洋证券(-82.59%)和国海证券(-63.00%)尤甚,后者因证监会行政处罚无法新开业务导致业绩大减。

经纪业务竞争激烈

2017年上市券商合计经纪业务收入656.96亿元,同比下滑20.17%,主要由市场成交量和佣金率双双下降所致。

中信证券、国泰君安和申万宏源分列前三位。华泰证券虽然拥有最大的市场份额,但由于其行业最低的佣金水平导致收入相对较少,合计42.1亿元排名第七。30家上市证券公司较去年同期经纪业务收入均有不同程度下滑,兴业证券降幅最低,为-8.39%。

数据来源:东方财富Choice数据

佣金率方面,截止2017年末上市券商较第三季度继续小幅下降,东北证券、国海证券、山西证券和东方证券幅度明显。华泰证券估算佣金率水平依然行业较低水平,约万分之2.28;第一创业和财通证券也具有不到万三的佣金率。多数券商佣金率仍具有优惠空间,未来经纪业务激烈竞争格局延续。

数据来源:东方财富Choice数据

投行业务收入缩水

券商投行业务收入在2017年亦同比减少19.15%,合计339.33亿元,行业环境不及2016年令股权IPO融资规模和债券发行规模均下降,收入缩水在预期之中。

中信证券依然位列该项收入榜首位,2017年承销收入44.06亿元;海通证券投行收入同比持平,以33.30亿元排名第二位;广发证券和国泰君安紧随其后。

同比方面,华安证券和华西证券投行收入增长明显,升幅分别约82%和14.6%;相对的,10家上市券商投行收入减少超过30%,其中国海证券和中原证券分别下降64.35%和61.68%。

在去年10月新发审委上任后,IPO过会趋严令该项业务收入的重要性进一步提升,龙头及IPO等储备项目较多的券商将更具优势。

数据来源:东方财富Choice数据

资管业务稳步推进

2017年,上市券商资产管理业务净收入合计273.87亿元,同比增长8.77%。资管新规和行业去杠杆要求逐步落地,行业资管总规模虽同比微降,但券商主动管理能力增强可提升盈利能力。

中信证券排名第一,56.95亿元的业务收入领先第二名的广发证券约17亿元,两家证券公司收入同比均有所下降。排名第三-第五位的券商变化较大,华泰证券、海通证券和东方证券上榜,资管收入同比增长均达到三位数,分别为121.64%、255.74%和121.46%。

数据来源:东方财富Choice数据

自营业务暂时回暖

2017年股票市场收益较好令券商自营业务普遍回暖。可比口径估算下,上市券商合计自营业务收入884.52亿元,较2016年同期增长42.20%。

进入2018年,A+H两地上市券商需施行IFRS9新准则,使得部分公司于2017年底之前确认自营浮盈,且令后续收入波动性加大。中信证券该项业务同样一马当先,收入达到127.13亿元;海通证券、广发证券和华泰证券紧随其后,分别实现93.28、89.97和80.28亿元。

多数上市券商自营收入取得正增长,包括华安证券、浙商证券和山西证券在内的8家券商的增速达到翻倍水平,另有5家券商该项收入同比下滑。

在自营收入占总收入比重高企、自营波动性较大的情况下,对证券公司投资能力、资产配置和衍生品运用等方面提出了更高的要求。

数据来源:东方财富Choice数据

信用业务国君居首

2017年上市券商合计利息净收入290.98亿元,同比微降3.94%。其中,国泰君安保持领先地位,业务收入约57亿元,同比增长25.3%;海通证券和华泰证券以约36亿元的收入排名第二、三位;银河证券和中信证券紧随其后。

数据来源:东方财富Choice数据

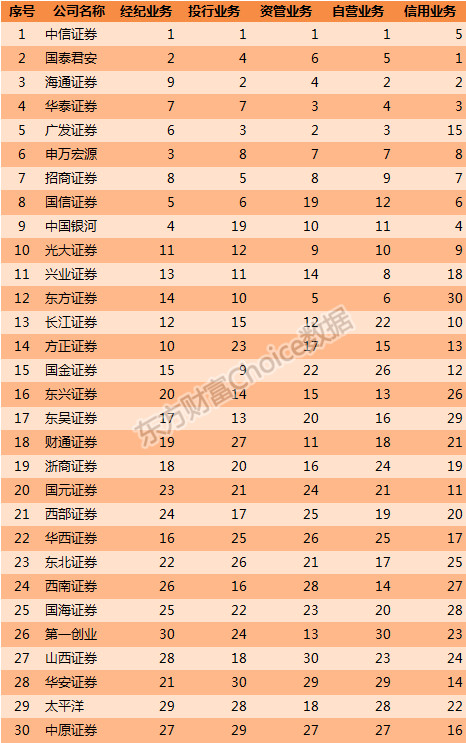

总的来看,中信证券在四项业务收入排名中位居第一,强者恒强、行业标杆;国泰君安四项业务位居前五,资管业务有所退步;海通证券在三项业务中排名第二,经纪业务实力稍逊一筹。

另外,广发证券、招商证券的投行收入排名靠前;华泰证券、东方证券的自营业务实力提升迅猛;申万宏源和中国银河在经纪业务方面具有优势。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

对比证券业协会公布的未经审计的行业数据,上市券商的营业收入占行业比重约90.34%,较之2016年(82.98%)的集中度进一步提升约7.3个百分点;净利润所占比重也由2016年的75.22%增至2017年的80.70%。

同时,上市券商总体业绩表现强于整个行业,营收增速领先约8个百分点,净利润同比水平也好于行业。

行业集中度提升,上市券商表现好

数据来源:东方财富Choice数据

从业务结构来看,相比2016年,2017年券商行业收入来源重心有所变化,自营业务取代经纪业务占比升至首位,分别为27.66%和26.37%,投行业务紧随其后,占比17.46%,资管和信用业务保持在10%左右的水平。

数据来源:东方财富Choice数据

中信证券强势龙头地位

营业收入方面,2017年度收入过百亿元的上市券商共10家,同比增加1家,其中中信证券以432.9亿元居首,同比增长13.92%,领先第二名海通证券约150亿元,优势较大;国泰君安、广发证券和华泰证券分列3-5位,合计收入也均超过200亿元。太平洋证券、华安证券和第一创业收入较少,合计不到20亿元。

数据来源:东方财富Choice数据

同比来看,营业收入增长和减少的券商数量各半。山西证券和东方证券营收分别增长87.28%和53.14%,增速靠前。自营业务收入给东方证券的贡献突出,分类占比达到64%;期货业务收入给山西证券合并报表加持,其他收入占比约50%。另一方面,国海证券、太平洋证券和方正证券2017年度收入降幅较大,同比减少大于20%。

数据来源:东方财富Choice数据

东方、华泰、兴业证券业绩增长

净利润方面,中信证券延续强势,以114.33亿元业绩排名第一,国泰君安和华泰证券分居第二、三位;海通证券和广发证券紧随其后、构成第一集团。2017年共20家券商合计净利润超过10亿元,较之去年减少4家,太平洋证券净利润排名也处于末尾,业绩为1.16亿元。

数据来源:东方财富Choice数据

同比方面,取得2位数业绩增长的有东方证券(53.57%)、华泰证券(47.94%)、兴业证券(11.66%)和中信证券(10.30%)4家。而多数券商业绩普遍下降,其中太平洋证券(-82.59%)和国海证券(-63.00%)尤甚,后者因证监会行政处罚无法新开业务导致业绩大减。

经纪业务竞争激烈

2017年上市券商合计经纪业务收入656.96亿元,同比下滑20.17%,主要由市场成交量和佣金率双双下降所致。

中信证券、国泰君安和申万宏源分列前三位。华泰证券虽然拥有最大的市场份额,但由于其行业最低的佣金水平导致收入相对较少,合计42.1亿元排名第七。30家上市证券公司较去年同期经纪业务收入均有不同程度下滑,兴业证券降幅最低,为-8.39%。

数据来源:东方财富Choice数据

佣金率方面,截止2017年末上市券商较第三季度继续小幅下降,东北证券、国海证券、山西证券和东方证券幅度明显。华泰证券估算佣金率水平依然行业较低水平,约万分之2.28;第一创业和财通证券也具有不到万三的佣金率。多数券商佣金率仍具有优惠空间,未来经纪业务激烈竞争格局延续。

数据来源:东方财富Choice数据

投行业务收入缩水

券商投行业务收入在2017年亦同比减少19.15%,合计339.33亿元,行业环境不及2016年令股权IPO融资规模和债券发行规模均下降,收入缩水在预期之中。

中信证券依然位列该项收入榜首位,2017年承销收入44.06亿元;海通证券投行收入同比持平,以33.30亿元排名第二位;广发证券和国泰君安紧随其后。

同比方面,华安证券和华西证券投行收入增长明显,升幅分别约82%和14.6%;相对的,10家上市券商投行收入减少超过30%,其中国海证券和中原证券分别下降64.35%和61.68%。

在去年10月新发审委上任后,IPO过会趋严令该项业务收入的重要性进一步提升,龙头及IPO等储备项目较多的券商将更具优势。

数据来源:东方财富Choice数据

资管业务稳步推进

2017年,上市券商资产管理业务净收入合计273.87亿元,同比增长8.77%。资管新规和行业去杠杆要求逐步落地,行业资管总规模虽同比微降,但券商主动管理能力增强可提升盈利能力。

中信证券排名第一,56.95亿元的业务收入领先第二名的广发证券约17亿元,两家证券公司收入同比均有所下降。排名第三-第五位的券商变化较大,华泰证券、海通证券和东方证券上榜,资管收入同比增长均达到三位数,分别为121.64%、255.74%和121.46%。

数据来源:东方财富Choice数据

自营业务暂时回暖

2017年股票市场收益较好令券商自营业务普遍回暖。可比口径估算下,上市券商合计自营业务收入884.52亿元,较2016年同期增长42.20%。

进入2018年,A+H两地上市券商需施行IFRS9新准则,使得部分公司于2017年底之前确认自营浮盈,且令后续收入波动性加大。中信证券该项业务同样一马当先,收入达到127.13亿元;海通证券、广发证券和华泰证券紧随其后,分别实现93.28、89.97和80.28亿元。

多数上市券商自营收入取得正增长,包括华安证券、浙商证券和山西证券在内的8家券商的增速达到翻倍水平,另有5家券商该项收入同比下滑。

在自营收入占总收入比重高企、自营波动性较大的情况下,对证券公司投资能力、资产配置和衍生品运用等方面提出了更高的要求。

数据来源:东方财富Choice数据

信用业务国君居首

2017年上市券商合计利息净收入290.98亿元,同比微降3.94%。其中,国泰君安保持领先地位,业务收入约57亿元,同比增长25.3%;海通证券和华泰证券以约36亿元的收入排名第二、三位;银河证券和中信证券紧随其后。

数据来源:东方财富Choice数据

总的来看,中信证券在四项业务收入排名中位居第一,强者恒强、行业标杆;国泰君安四项业务位居前五,资管业务有所退步;海通证券在三项业务中排名第二,经纪业务实力稍逊一筹。

另外,广发证券、招商证券的投行收入排名靠前;华泰证券、东方证券的自营业务实力提升迅猛;申万宏源和中国银河在经纪业务方面具有优势。

申明:感谢作者的辛勤原创!若在本网站转发过程中涉及到版权问题,敬请与管理员联系!以便及时更改删除,谢谢!

另:法财库目前成立了多个行业微信群【银行高管群】【商业银行群】【信托群】【券商群】【理财师群】【投行群】【私募群】【基金群】【股权投资群】【期货群】【现金贷】【第三方支付】【金融高管群】【总裁群】【互联网高管群】【汽车金融群】【融资租赁群】

扫码加群主申请入群

1. 详解清华系、海航系、复星系的超级产业投资模式!(深度好文!)

2. 中美贸易谈判路径推演:谁来谈?谈什么?

3. 一图看懂上市银行2017年报业绩、资产、薪酬情况

4. 值一千亿美元的小米来了,凭什么!

5. 大事纪 | 你好,新经济:微信生态第一股闯关A股

6. 干货 | 信贷风控模型搭建及核心风控模式分类

7. 姜超:货币超发的时代结束了!——兼论资管新规的长期意义

8. 我国“独角兽”企业发行上市路径解析

9. 上市公司2017年报出炉,最新透视、榜单

10. 吴敬琏谈中兴事件:不惜一切代价发展芯片产业是危险的